Решение вопроса о том, как инвестировать, напоминает выбор автомобиля, но имеет гораздо большее значение. Вы учитываете свои потребности и стиль езды, затем рассматриваете подходящие модели, сравниваете их характеристики и цены. Подбор активов проходит так же, только анализ более тщательный. Изучив основы инвестирования, вы поймёте, на что нужно обращать внимание и чего следует избегать.

Если вы интересуетесь фондовым рынком – наверняка вам знакомы такие понятия как технический и фундаментальный анализ. По поводу технического анализа написаны сотни книг и статей, снято множество обучающих видео для YouTube.

Фундаментальный анализ незаслуженно обделён подобным вниманием. Особенно грустно от того, что начинающие инвесторы не интересуются фундаментальным анализом. По их мнению рисовать фигурки на графиках цен гораздо более увлекательный процесс, чем разбираться в отчётах МСФО какой-либо компании за последний десяток лет.

Технический анализ оставим спекулянтам. Если же вы настроены серьёзно и хотите вложить лишние деньги на длительный срок в акции выдающихся компаний – фундаментальный анализ вам в помощь.

- Что такое фундаментальный анализ

- Основы фундаментального анализа

- Цель фундаментального анализа

- С чего начинать анализ акций

- Составление плана

- Анализ по сектору экономики

- Выбор стратегии инвестирования

- Структура фундаментального анализа

- Факторы фундаментального анализа

- Политические факторы ФА

- Экономические

- Форс-мажор

- Слухи

- Финансовый анализ по методу Грэма

- Адекватный размер компании

- Устойчивое финансовое положение

- Стабильная прибыль

- Дивидендная история

- Рост прибыли

- Методы фундаментального анализа

- Метод сравнения

- Использование корреляции

- Фактор сезонности

- Дедукция и индукция

- Группировка и обобщение

- Макроэкономический анализ

- Анализ по отраслям

- Анализ отдельных компаний

- Алгоритм фундаментального анализа акции простыми словами

- Источники данных для анализа

- Фундаментальный анализ фондового рынка

- Когда эффективен фундаментальный анализ

- Влияние фундаментального анализа на технический

- Список лучших сайтов для инвестиционного анализа акций на фондовом рынке

- Котировки бирж

- Новости и события компаний

- Собрания акционеров

- Отчётность компаний

- Дивиденды и даты

- Прогнозы и мнения аналитиков

- Фундаментальный анализ акций

- Технический анализ

- Календари событий

- Книги по фундаментальному анализу

- Фундаментальный анализ на примере компании ГМК Норникель

- Пример фундаментального анализа на основе сервисов Finviz и Gurufocus

- Заключение

Что такое фундаментальный анализ

Этот термин появился в первой половине 20 века. Его основы заложили Дэвид Додд (David Dodd) и Бенджамин Грэм (Benjamin Graham). В 1934 году финансисты издали книгу «Анализ ценных бумаг», в которой описали методику определения истинной стоимости ценных бумаг.

Фундаментальный анализ – это всесторонняя оценка показателей (как производственных, так и финансовых) актива или рынка с тем, чтобы определить справедливую стоимость.

Фундаментальный анализ говорит, если на фондовом рынке акции компании стоят больше чем их справедливая цена, то инвестировать в них нет смысла. Также выявляются и недооцененные активы, когда рыночная стоимость актива ниже реальной цены.

С появлением рынка Форекс понятие фундаментального анализа несколько изменилось. Под ним стали понимать учет макроэкономической статистики по целым странам, которая влияет на курсы соответствующих валют.

Фундаментальный анализ простыми словами – это методы прогнозирования стоимости актива на основе текущих реальных данных и показателей. Это основное отличие от теханализа.

Основы фундаментального анализа

Фундаментальный анализ не зависимо от актива собирает реальные данные и показатели не только внутренние, но и внешние. Это дает понять, есть ли перспективы роста у текущего растущего тренда.

Вот примерный алгоритм анализа фондового рынка:

- Оценивается состояние экономики страны;

- Затем идет секторальный анализ. Отдельные сферы бизнеса могут показывать рост даже в период общей стагнации. Пример – пандемия коронавируса и рост акций онлайн магазинов, как Amazon, или рост фармацевтических компаний, особенно тех, которые были задействованы в разработке вакцин;

- Следующий уровень – анализ финансовых/производственных показателей компании;

- На следующем этапе анализируются акции – анализ спроса и предложения, объемов торгов, настроение рынка.

В результате инвестор получает представление не только о справедливой стоимости ценных бумаг, но и о перспективах отрасли, влиянии ситуации в государстве на будущее компании.

Эта структура сохранилась со времен Додда и Грэма. Принципиально не меняется независимо от юрисдикции работы компании, особенностей местного законодательства и прочих меняющихся условий.

Это основы, ни на одном из этапов не происходит взаимодействия с ценовым графиком. Не используются инструменты графического и свечного анализа. Единственный инструмент при фундаментальном анализе – массив статистики.

При таком подходе могут браться во внимание:

- Ключевые ставки ЦБ, которые говорят о росте или падении инфляции, характеризуют экономическую ситуацию и влияют на валютный рынок. Сильные изменения затрагивают очень многие сферы.

- Выступления глав финансовых министерств, банков, крупнейших компаний. Именно они могут дать старт новому рыночному настроению, публично рассказав о изменениях, планах или проблемах.

- Данные о движениях капитала могут влиять на курс национальной валюты, от чего может зависеть объем экспорта и импорта. Это может сильно затрагивать сырьевые страны.

- Ключевые экономические показатели как, уровень безработицы, ВВП, индекс потребительских цен, и другие.

Если говорить об анализе конкретной компании, то здесь во внимание попадает анализ всей ее деятельности и оценка не только текущего состояния, но и перспектив.

Цель фундаментального анализа

В зависимости от того, кто проводит этот тип анализа цели делятся на 2 типа:

- Разработка адекватной финансовой политики. Этот вопрос интересует руководство компании. Без «фундамента» невозможно понять текущее состояние, переоценены или недооценены акции, как повлияет на курс ценных бумаг дополнительная их эмиссия или начало программы buyback, целесообразно ли сейчас проводить сплит (дробление акций с корректировкой стоимости каждой из них);

- Понимание средне- и долгосрочных перспектив компании, решением этого вопроса с разным успехом занимаются частные и институциональные инвесторы. Независимо от масштаба инвестпортфеля цель у их владельцев одна и те же – включить в портфель бумаги с наибольшим потенциалом роста и минимальными рисками.

Фундаментальный анализ не используется для прогнозирования поведения актива в ближайший час или, например, для поиска точки входа при пробое уровня поддержки/сопротивления. В этом заключатся один из основных его недостатков – прогноз получатся несколько размытым, без четких ценовых ориентиров.

С чего начинать анализ акций

Как отличить грамотные вложения от проигрышных вариантов? Гарантий вам никто не даст, но, если знать свои цели и следовать нужным принципам, можно увеличить шансы на успех. Используйте следующую методику при анализе акций, которые планируете купить.

Важно знать следующее:

- инвестирование начинается с составления плана и определения целей для вашего инвестиционного портфеля;

- должно быть понимание того, как инвестиции классифицируются по возможностям и риску;

- изучение основ торговли акциями на фондовом рынке поможет оценить потенциальные инвестиции;

- финансовая отчётность публичных компаний доступна на их сайтах и в базе данных Федеральной комиссии по ценным бумагам РФ (актуально для российских эмитентов).

Составление плана

Инвестирование должно осуществляться в рамках намеченного плана. В нём отражаются сроки владения приобретёнными активами, а также риски, на которые вы готовы пойти. Заранее обозначенные цели помогут исключить из анализа неподходящие варианты.

Если вам нужны деньги в краткосрочной перспективе, например, для погашения задолженности по кредиту или оплаты учёбы, то покупка акций неустойчивых компаний — риск для ваших средств. Стоимость ценных бумаг может быстро упасть, что не позволит вам реализовать планы. Однако покупка этих же акций на более долгий срок может стать прекрасным финансовым вложением и принести прибыль.

Длительное владение ценными бумагами той или иной компании, например, в течение десяти лет, минимизирует риски финансовых потерь, что делает такой вариант оптимальным для реализации долгоиграющих целей.

Вы сможете купить дом, оплатить обучение ребёнка, заработать на достойную пенсию и так далее. Но, чтобы такая стратегия эффективно работала, вы должны научиться выдерживать рыночные спады.

Решая, с какими рисками легче справиться, подумайте, насколько хорошо сбалансированы ваши вложения — какой процент инвестиционного портфеля распределяется на каждый вид инвестирования. Любые вложения на бирже сопряжены с риском, и он возрастает по мере увеличения потенциальной прибыли. Вот почему многие инвесторы для поддержания баланса держат в портфелях и облигации с минимальным риском, и акции — потенциально более прибыльные, но рискованные.

Анализ по сектору экономики

Все компании, акции которых можно приобрести на биржах, разбиты на сектора по отраслям производства. Например, банки относятся к финансовому сектору, интернет-компании — к сфере информационных технологий или услуг связи, производители медикаментов — к области здравоохранения и так далее. На фондовом рынке есть одиннадцать базовых секторов согласно Глобальному отраслевому стандарту классификаций отраслевой таксономии, разработанному в 1999 г.

Используя классификацию, легче анализировать компании и сравнивать их показатели с другими предприятиями сектора. Инвестирование одновременно в несколько отраслей поможет дифференцировать ваш портфель, уменьшить влияние слабых показателей одного сектора и увеличить воздействие высоких показателей из другого.

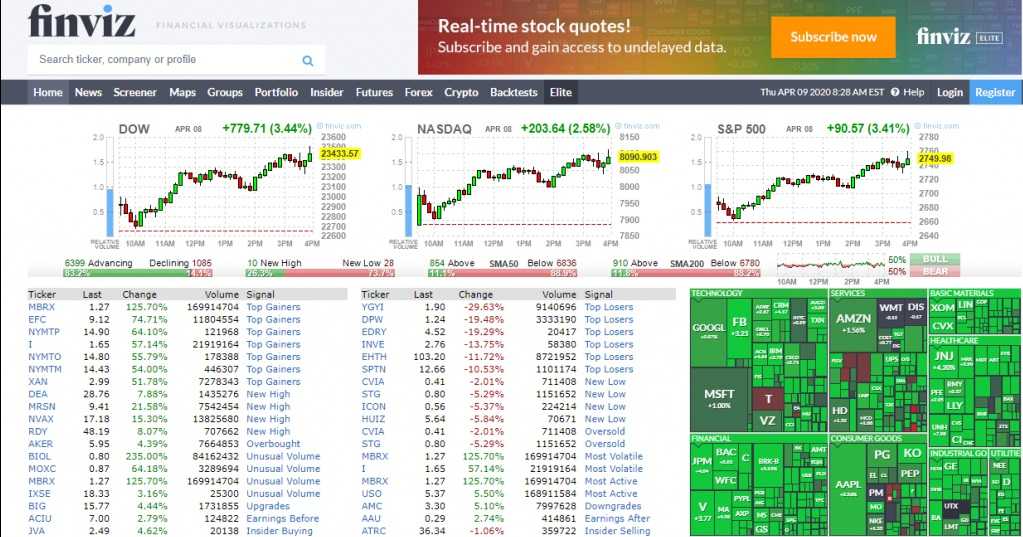

Чаще всего принадлежность к сектору очевидна из описания компании, но также ее напрямую выдают скринеры и сервисы для анализа акций. Например, Yahoo finance — там можно фильтровать по секторам и по отраслям, Finviz — только иностранные биржи, Tradingview.

Выбор стратегии инвестирования

Это особенность поведения трейдера на рынке. Например, одни инвесторы ищут предприятия, которые быстро растут. Другие, наоборот, ищут недооценённые компании, способные со временем пойти в рост. Оба стиля инвестирования имеют свои преимущества и риски, поэтому многие владеют как стоимостными, так и растущими акциями.

Если вы сомневаетесь, акции какой компании купить, можете приобрести сразу несколько через биржевой фонд (ETF) или паевой инвестиционный фонд (ПИФ). Так вы будете владеть ценными бумагами множества компаний одновременно и минимизируете риски, связанные с покупкой ценных бумаг только одного эмитента, что обеспечит некоторую диверсификацию портфеля. В ETF и ПИФах вы также найдёте инвестиции, ориентированные на определённые сектора и уровни риска.

Вне зависимости от вида инвестирования — в ценные бумаги одного предприятия или предварительно упакованные фонды, вы можете использовать скринеры акций. Это специальные инструменты, помогающие сортировать активы по сектору, размеру, стоимости и другим параметрам. В качестве альтернативы отдельные инвесторы начинают с анализа компаний, которые им хорошо знакомы, после чего сравнивают их с другими структурами в той же категории.

Структура фундаментального анализа

Структура зависит от того, кто занимается анализом. Если речь идет об институциональном инвесторе, то применяется стандартная схема «сверху-вниз», включающая 4 этапа:

- Макроэкономический анализ – выбор рынка, в который будут вкладываться деньги;

- Секторальный анализ – выбирается самое перспективное направление;

- Анализ отдельных компаний;

- Изучение их ценных бумаг. Два последних этапа позволяют понять в какие именно бумаги есть смысл вкладывать деньги.

В случае с частным инвестором чаще всего проводится лишь фундаментальный анализ акций. Первые 2 этапа из приведенной выше схемы пропускаются. Это оправдано, институциональный инвестор может полагаться на полноценный аналитический отдел, частный инвестор лишен этого преимущества. В одиночку выполнить полноценный макроэкономический и секторальный анализ сложно.

Факторы фундаментального анализа

Все обилие факторов можно условно разделить на 4 группы:

- Политические;

- Экономические;

- Форс-мажор;

- Слухи.

Политические факторы ФА

К этой группе относятся:

-

- Выборы (как парламентские, так и президентские). В случае прихода к власти другой политической силы могут быть серьезные изменения и в политическом курсе страны, и в экономике;

- Решения стран об объединении или выходе государств из различных союзов;

- Соглашения различных международных организаций. Например, соглашения ОПЕК об ограничении добычи нефти гарантированно влияют на экономики сырьевых стран. На новости такого типа реагируют и национальные валюты, и фондовые рынки соответствующих государств. Например, после развала сделки ОПЕК в начале марта 2020 года основной биржевой индекс Канады (S&P TSX) упал более чем на 1500 за 1 день. В дальнейшем падение продолжилось из-за резкого снижения стоимости нефти и неопределенности восстановления стоимости черного золота;

- Комментарии высокопоставленных чиновников, глав центробанков, глав государств. В их выступлениях важна оценка потенциала роста национальной экономики. Учитывается и тональность выступления, хватает даже намека, например, на то, что курс национальной валюты завышен. Маркетмейкеры оценивают все.

Экономические

В этой группе можно провести дальнейшую классификацию и выделить две подгруппы экономических факторов:

- Макроэкономические индикаторы. Регулярно публикуется статистика по таким показателям как ВВП, уровень инфляции, деловая активность в различных секторах экономики;

- Сложнопрогнозируемые явления, например, интервенции центробанков или решение об отмене фиксированного курса. Последствия могут быть катастрофическими, например, в январе 2015 года после того как швейцарский регулятор объявил о решении об отмене фиксированного курса франка в паре с евро швейцарская нацвалюта укрепилась более чем на 30% за день. Это сказалось и на годовом ВВП, и на фондовом рынке Швейцарии в целом. Спрогнозировать это решение ШНБ было невозможно.

Форс-мажор

К этой категории факторов относятся непрогнозируемые явления. В их число входят пандемии, войны, государственные перевороты, землетрясения, наводнения и прочие события, появление которых спрогнозировать невозможно.

Форс-мажорные факторы могут различаться по масштабам и проявляться как в рамках одного государства, так и в масштабе целых континентов или всего земного шара. Эти события неизбежно влияют на экономику стран, затрагивая и фондовый, и валютный рынок Форекс, и товарный рынки.

Недавний пример форс-мажора, затронувшего всю планету – пандемия коронавируса. Постепенно вирус распространился на все континенты, парализовал воздушное сообщение, обрушил сферу туризма и развлечений, цены на нефть и промышленное производство.

Не осталось стран, не пострадавших от этого фактора. Спрогнозировать его появление заранее невозможно, реагировать можно было разве что по факту, когда китайские власти уже ввели жесткий карантин.

Слухи

Без обладания инсайдерской информацией прогнозировать появление информации этого типа невозможно. В любой момент в прессе может появиться заметка, например, о том, что «из анонимных источников стало известно, что …».

Рынки всегда бурно реагировали даже на непроверенную информацию. Первая реакция всегда эмоциональная, она и становится причиной резких всплесков на ценовых графиках.

Финансовый анализ по методу Грэма

Финансовые активы различаются между собой, как и автомобили в салоне. Главные отличия — размер, назначение и стоимость. При подборе акций следует учитывать рыночную капитализацию, сектор экономики, к которому относится компания, и соответствие вашему персональному инвестиционному профилю. Нужно понять, что делает тот или иной актив привлекательным для инвестирования. Компания выплачивает дивиденды? Акции способны вырасти в цене? Используйте следующие параметры, которые помогут классифицировать ценные бумаги и оценить их потенциал.

Когда речь заходит о Бенджамине Грэме, всем на ум сразу же приходит словосочетание «стоимостное инвестирование». Стоимостное инвестирование, в свою очередь, автоматически сводят к покупке компаний с низкими коэффициентами P/E и P/B. Но это лишь верхушка айсберга и далеко не самые важные вещи как в стоимостном инвестировании, так и в фундаментальном анализе в целом.

Бенджамин Грэм настаивал, что для начала неплохо бы узнать, что мы покупаем, и лишь когда мы разобрались, что компания действительно выдающаяся заходит речь о том, сколько мы за неё заплатим.

Дальше речь пойдёт о том, что мы покупаем.

Итак, самые важные параметры для отбора акций по версии Грэма:

- Адекватный размер компании;

- Устойчивое финансовое положение;

- Стабильная прибыль;

- Дивидендная история;

- Рост прибыли.

Теперь по порядку разберём каждый пункт и посмотрим, действительно ли советы устарели и книги Грэма это не более, чем бесполезная архаика, которая достойна внимания только для общего развития.

Адекватный размер компании

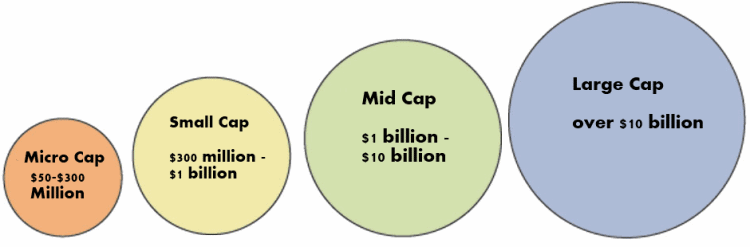

Перед покупкой автомобиля вы определяете, какую модель хотите — внедорожник или седан. Аналогичным образом инвесторы анализируют размер компании, ценные бумаги которой планируют приобретать. Один из основных показателей величины предприятия — рыночная капитализация, которая рассчитывается путём умножения общего числа акций, находящихся в обращении, на цену каждой из них. Например, у ПАО «Эмитент» в обращении 30 тыс. акций, цена одной — 200 руб. При таких параметрах рыночная капитализация предприятия составляет 6 млн руб.

Компании по капитализации делятся на малые, средние и крупные. Размер капитализации компаний из каждой группы зависит от страны и рынка.

В некоторых случаях рыночная капитализация больше основывается на восприятии, чем на фундаментальных показателях. Так происходит из-за того, что одни инвесторы оценивают акции на основе их внутренней стоимости, а другие — с точки зрения их популярности на рынке. При таком подходе многие компании имеют определённые сходства на разных этапах роста и развития.

Предприятия с малой капитализацией часто недооценивают. Многие из них имеют потенциал, поэтому считаются привлекательными объекта для инвестирования. В процессе роста такие компании сталкиваются с различными проблемами, что и настораживает инвесторов.

Здесь важно понять, сможет ли небольшая компания выйти за пределы клиентской базы? Находится ли она под давлением со стороны конкурентов или регуляторов рынка? Многие структуры с малой капитализацией со временем вырастают до средних и даже крупных, а отдельные компании терпят неудачу и банкротятся.

Также нужно учитывать, что предприятие с малой капитализацией может не расти, но его позиции на рынке будут стабильными в течение многих лет.

Компании с большой капитализацией считаются более устойчивыми. Управленческий опыт и большой финансовый оборот помогают им эффективно справляться с проблемами, связанными с конкурентами, и сохранять производительность на высоком уровне. Такие участники рынка с большей долей вероятности будут выплачивать дивиденды.

Устойчивое финансовое положение

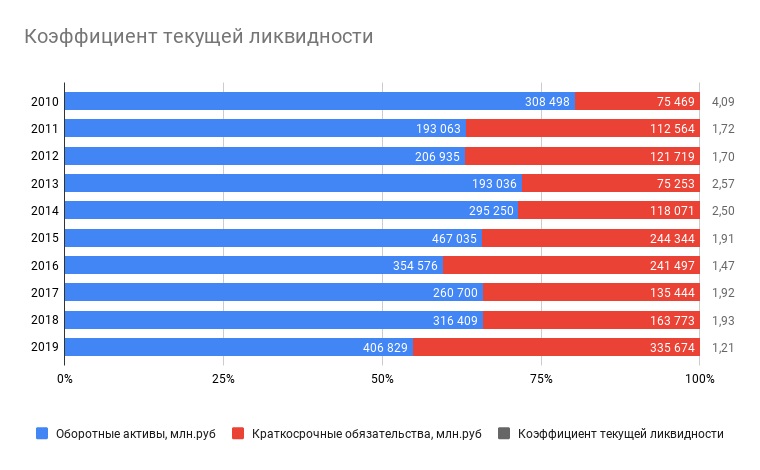

Бенджамин Грэм даёт рекомендации пассивным инвесторам покупать акции компаний, оборотные активы которых превышают краткосрочные обязательства хотя бы в два раза (коэффициент текущей ликвидности равен 2). Активным инвесторам даётся рекомендация покупать акции компаний с коэффициентом текущей ликвидности больше 1,5.

Посмотреть данные по оборотным активам и краткосрочным обязательствам можно в отчётности компании по МСФО в разделе «Консолидированный отчёт о финансовом положении».

Если вы проведёте фундаментальный анализ российских компаний, акции которых торгуются на МосБирже – вы с удивлением обнаружите, что уже на этом этапе отсеется больше половины компаний, в том числе и некоторые «голубые фишки».

Это довольно строгое требование, но оно вполне оправдано, если инвестор собирается спать спокойно после того, как купит акции.

Стабильная прибыль

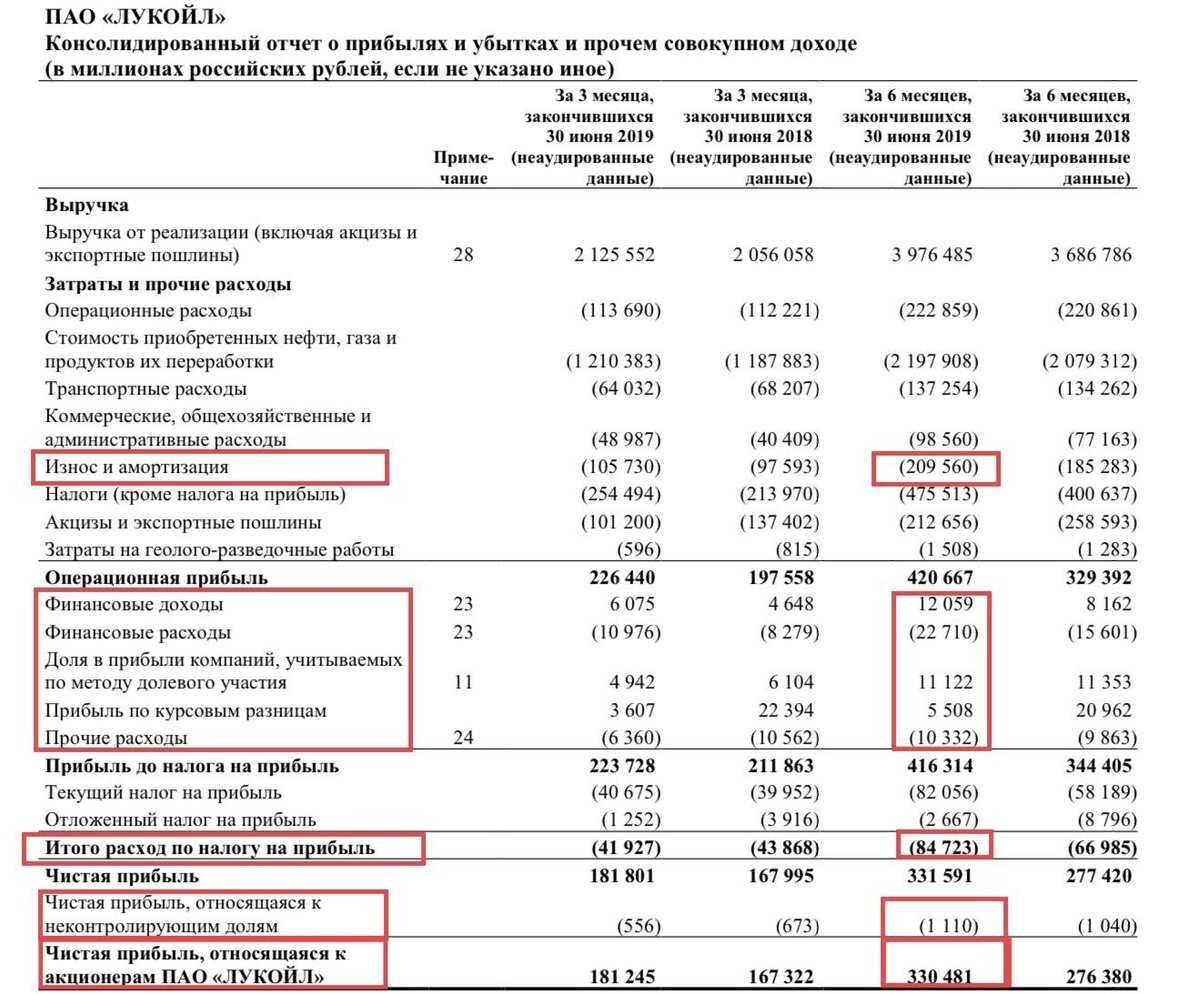

Чтобы узнать цифры по чистой прибыли, нам снова придётся открыть МСФО и найти строку «Прибыль за год, причитающаяся акционерам материнской компании» в «Консолидированном отчёте о прибылях и убытках».

Бенджамин Грэм даёт совет пассивным инвесторам покупать акции компаний, которые не несли убытки за последние 10 лет. Для активных инвесторов безубыточный период должен составлять хотя бы 5 лет.

Здесь тоже логика понятна. Если акция – это документ, подтверждающих право владения частью компании, то акционер – это такой же собственник, которого не могут радовать убытки.

Дивидендная история

Финансовые вложения инвесторов окупаются двумя способами:

- продажа акций, которые выросли в цене;

- дивиденды — часть прибыли, которую компания выплачивает акционерам.

Выплата дивидендов осуществляется ежеквартально или ежегодно. Но не все компании платят своим акционерам. Подобные выплаты не гарантированы, могут быть отменены или уменьшены без предварительного уведомления.

Специалисты рекомендуют использовать показатель дивидендной доходности для понимания текущей прибыльности владения ценными бумагами компании.

Рассчитывается он как частное от деления дивидендов, приходящихся на одну акцию, на её текущую стоимость и выражается в процентах. Например, акция стоит на бирже 100 руб., дивиденды, выплачиваемые по ней, — 10 руб. Дивидендная доходность: 10 / 100 * 100% = 10% годовых.

На ранних стадиях развития многие структуры не выплачивают дивиденды, предпочитая вкладывать заработанные средства в развитие бизнеса и разработку новых продуктов. Зрелые компании с большей долей вероятности могут предложить инвесторам высокую дивидендную доходность.

Получив дивиденды, вы можете использовать их для разных целей. Например, приобрести дополнительные акции этой же компании для реализации плана реинвестирования дивидендов.

Бенджамин Грэм настаивает на том, что компания должна выплачивать дивиденды акционерам на протяжении последних 20 лет. Активным инвесторам он советует покупать акции тех компаний, которые платят дивиденды на данный момент.

Российский фондовый рынок гораздо моложе американского, поэтому если компания выплачивает дивиденды хотя бы на протяжении десятилетнего периода – это уже прекрасный сигнал.

Рост прибыли

Прибыль на акцию за последние 10 лет должна возрасти хотя бы на сколько процентов. Здесь опять нужно учитывать специфику российского рынка и периодические волны девальвации рубля, но требование справедливое. Если собственник бизнеса видит, что прибыль его бизнеса имеет устойчивый нисходящий тренд – зачем ему такой бизнес и почему бы не найти деньгам лучшее применение?

Для акционера отсутствие роста прибыли на акцию значит, что он держит в своём портфеле актив, которые постоянно обесценивается на величину инфляции и в долгосрочной перспективе принесёт только убытки (особенно если компания выплачивает не очень щедрые дивиденды).

Методы фундаментального анализа

Метод сравнения

Применим и на Форекс, и на фондовом рынке. Заключается в том, что сравниваются показатели 2 и более компаний (активов, отдельных стран), одна из них выполняет роль ориентира.

Если речь идет о компаниях, работающих в одной отрасли, то для сравнения нужен ориентир (бенчмарк) с гарантированно справедливой оценкой. Если исследуемая компания реагирует на изменения внешних условий так же, как и бенчмарк, высока вероятность, что и ее акции оценены справедливо.

Тот же принцип работает и в масштабах отдельных государств. Сравниваются основные финансовые индикаторы – динамику ВВП, безработицу, изменение процентной ставки, экспорт и импорт. Оцениваться могут как отдельные индикаторы разных государств, так и связь между ними. Например, влияние безработицы на ВВП или рост нацвалюты после повышения ставки.

Использование корреляции

Этот метод фундаментального анализа использует устойчивую прямую либо обратную связь между активами (курсы валютных пар, стоимость акций компаний). Основная сложность в том, чтобы понять является связь устойчивой или случайной.

Устойчивая корреляция появляется при фундаментальной связи между компаниями, например, ведется бизнес в одной и той же отрасли, совпадает целевая аудитория.

Хороший пример устойчивой связи – обратная зависимость между курсом сырьевых валют (российский рубль, канадский доллар) и стоимостью барреля нефти. При снижении цены нефти графики USDCAD и USDRUB растут, эта связь сохраняется десятилетиями.

Случайная корреляция может появляться между любыми активами и бесполезна при анализе. Со временем эта связь исчезает, то есть коэффициент корреляции снижается до нуля. Может быть вызвана, например, форс-мажорным фактором, когда независимо от сферы деятельности акции большинства компаний падали. Подобное наблюдалось в начальной стадии пандемии коронавируса в 2020 году.

При анализе компаний недостаточно с помощью индикатора установить коэффициент корреляции между стоимостью их акций. Желательно учитывать производственные и финансовые показатели.

При инвестировании это явление используется для подбора компонентов инвестпортфеля. За счет покупки инструментов с устойчивой обратной корреляцией снижаются риски. Несколько понижается и общая доходность портфеля, но это рассматривается как плата за надежность.

Фактор сезонности

Явление сезонности влияет на фондовый, товарный и валютный рынки. Под сезонностью понимается цикличность поведения какого-либо актива, эта закономерность повторяется на дистанции в десятилетия и в сельском хозяйстве, и на финансовых рынках.

Пример фактора сезонности и его влияние на курс рубля:

- Выплата дивидендов российскими компаниями локализована в июле-августе. Вознаграждение акционерам выплачивается в нацвалюте РФ;

- Акционеры российских компаний после получения дивидендов тут же переводят деньги в валюту (в основном евро, доллар, британский фунт);

- Из-за резкого роста спроса на валюту растет ее курс. Такие движения происходят ежегодно, отличаются лишь масштабы. Длится эта «буря» несколько недель.

Есть и обратный пример – компании, работающие в России, платят налоги в рублях. Во время периода выплат налогов они скупают рубль за валюту, что поддерживает курс нацвалюты. Этот период также длится 1-2 недели.

На финансовых рынках есть масса циклов:

- Президентский цикл – связан с выборами главы США. Считается, что сразу после выборов в США президент вынужден принимать непопулярные меры, сказывающиеся на привлекательности американского рынка для инвесторов. Примерно с середины президентского срока начинается восстановление;

- Эффект января – если рост курса ценных бумаг небольших компаний в начале года обгоняет рост крупных компаний, велика вероятность, что по итогам года фондовый рынок вырастет. На дистанции с 1950 года по 1993 год этот цикл сформировался 38 раз, то есть в 86% случаев;

- Цикл Клемента Джаглара (Clemant Juglar). В 19 веке Клемент обнаружил 9-летнюю цикличность в развитии различных сфер экономики. Цикл наблюдался на протяжении 100 лет – с 1840 года по 1940 год.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

- Динамика валового внутреннего продукта. ВВП рассчитывается как совокупная стоимость всех конечных товаров и услуг, произведенных в стране, и является главным индикатором темпов развития экономики. Данные публикуются статистическим бюро ежеквартально, поэтому маркер запаздывает.

- Состояние рынка труда, а именно текущий уровень безработицы и ее опережающий показатель — количество первичных заявок по безработице.

- Производство. Индекс деловой активности PMI отражает производственную активность за предыдущий месяц. Значение индекса ниже 50 указывает на снижение деловой активности и экономический спад, особенно если тенденция сохраняется в течение нескольких месяцев. Значение существенно выше 50 — индикатор роста экономики.

- Спрос на кредитование.

- Корпоративные прибыли.

- Регулирование со стороны центральных банков: изменение процентных ставок, программы количественного смягчения.

- Уровни продаж и запасов на складах предприятий.

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Сам по себе показатель сезонности не является основанием для принятия решения. Учитывается скорее как дополнение к другим методам анализа. То, что цикл работал ранее, не означает, что он продолжит работать в будущем.

Дедукция и индукция

Несмотря на то, что оба приема объединены в одну группу их смысл диаметрально противоположен:

- При индуктивном методе во время анализа по частным признакам судят о ситуации в общем. Например, выделяется 3-5 крупнейших представителей сектора промышленности, анализируются их финансовые показатели и на основе этого делается вывод о состоянии дел в отрасли в целом. Если их показатели синхронно снижаются, возможно, падает спрос на продукцию, что ставит под вопрос инвестирование в этом направлении в целом;

- Дедукция – обратный прием, инвестор движется от частного к общему. Примером дедукции может стать научное открытие, радикально меняющее, например, технологию и стоимость добычи нефти и газа. При анализе этот фактор гарантированно повлияет на все компании нефтегазовой сферы независимо от их масштабов, прибыли и потенциала.

Группировка и обобщение

Этот подход к фундаментальному анализу предполагает структурирование различных активов по одному либо нескольким признакам. Затем проводится анализ сформированных групп и на основе этого делается вывод о потенциале роста.

Пример этого метода – построение различных индексов. Во всех биржевых индексах корзины подбираются с учетом строгих правил, выдвигаются требования по принадлежности к определенной сфере экономики, Free-Float, капитализации, торговому обороту ценных бумаг. Затем с учетом стоимости ценных бумаг строится сам индекс, и он отражает состояние отрасли в целом.

Это облегчает работу в будущем, для понимания состояния этого сектора экономики достаточно оценить поведение индекса, а не анализировать положение дел 5-10 крупнейших компаний.

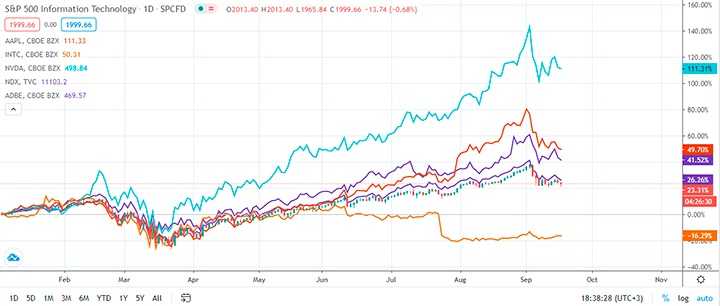

Пример такого индекса – американский S&P 500 Information Technology. Помимо прочих критериев кандидаты на включение в корзину должны относится к сектору IT согласно классификатору GICS (Global Industry Classification Standard).

В периоды роста индекса нет смысла открывать короткие позиции по бумагам компаний, работающих в сфере IT.

Этот метод не подойдет для работы на мелких таймфреймах внутри дня. Метод группировки и обобщения, как и фундаментальный анализ в целом, используется для оценки ситуации в целом.

Макроэкономический анализ

Выполняется на пути от общего к частному. Сначала инвестор определяет самый перспективный рынок, потом выявляет лучшую отрасль и только после этого переходит к этапу выбора конкретной компании для покупки ее акций или облигаций.

Для анализа перспектив конкретной экономики используется статистика по ВВП, безработице, инфляции, процентной ставке, учитывается индекс деловой активности. Эти данные публикуются регулярно, есть экономические календари, в которых дается точное время выхода новостей, а также указывается их значимость и исторические значения.

Учитывается и геополитическая обстановка. Если в стране отсутствует политическая стабильность, инвестировать в нее рискованно. Нет гарантий, что после смены власти не будет резко изменено законодательство и не пострадает бизнес компаний, в которые вложился инвестор.

Анализ по отраслям

Если экономика отдельной страны растет, это не значит, что каждая из отраслей показывает такой же результат. Отдельные сферы могут как расти опережающими темпами, так и стагнировать. К этапу отраслевого анализа переходят после того как инвестор определился с рынком, в который собирается вкладывать.

Задача инвестора – определить самый перспективный сектор экономики и вкладываться в акции соответствующих компаний. При этом учитывается геополитическая обстановка

Например, в РФ еще в 2012 году власти говорили об импортозамещении. После введения санкций из-за конфликтной ситуации с Украиной была разработана полноценная программа импортозамещения по таким направлениям как IT, машиностроение и сельское хозяйство. Это можно было использовать и инвестировать в крупнейших представителей перечисленных отраслей.

Для удобства анализа используют биржевые индексы. Как правило, этот тип индикаторов рассчитывается для наиболее значимых отраслей экономики.

Для примера, в США рассчитываются:

- S&P 500 Information Technology – характеризует сектор информационных технологий;

- DJ Aerospace & Defence – в его корзину включены акции компаний, работающих в секторе авиации и оборонной промышленности;

- S&P 500 Industrials – субиндекс основного индекса (S&P 500) характеризует состояние американской промышленности;

- DJ Restaurants & Bars – выступает в роли барометра ресторанного бизнеса и баров.

На работе с отдельными отраслями работа инвестора не заканчивается. После этого начинается фундаментальный анализ компании.

Анализ отдельных компаний

Это завершающая стадия перед принятием окончательного решения о покупке акций. Анализируются такие показатели как:

- Выручка – сколько средств получила компания за счет реализации своей продукции. Также учитывается выручка, полученная от инвестиций и прочих видов деятельности;

- Чистая прибыль. Это те деньги, которые остаются в распоряжении компании после уплаты налогов, иных отчислений и выполнения прочих обязательств. Эти деньги могут направляться на выплату дивидендов, масштабирование бизнеса, переоборудование заводов, инвестирование;

- Прибыль до отчисления налогов, амортизации (EBITDA). Этот показатель применяется для понимания прибыльности компании. также EBITDA позволяет сравнивать компании, работающие в разных юрисдикциях с различающейся налоговой нагрузкой;

- Стоимость компании с учетом ее пассивов. Под пассивами понимаются долговые обязательства;

- Закредитованность. Оцениваются все пассивы (долги) и график их погашения;

- Капитализация;

- Коэффициенты P/E, P/S;

- Денежный поток. Этот показатель оценивает любое движение капитала – как поступление на счет, так и выплаты со стороны предприятия. Знак указывает на ситуацию с финансами, при оттоке денежные потоки оказываются со знаком минус, если наблюдается приток капитала, то потоки положительные;

- Выплачиваются ли дивиденды. Сам по себе факт выплаты дивидендов не делает компанию лучше или хуже. Но нужно учитывать, что выплачиваемые деньги снижают объем средств, который мог бы пойти на расширение бизнеса или обновление оборудования. Обычно высокие и стабильные дивиденды платят компании, не нуждающиеся в агрессивном расширении и выходе на новые рынки. Дивидендная доходность на 1 акцию в процентах может падать даже при увеличении выплат в валюте. Этот показатель зависит не только от размера дивидендов, но и от стоимости ценной бумаги.

Рассмотрим подробнее некоторые из этих показателей.

P/E

P/E — это отношение стоимости акции к чистой прибыли компании на одну акцию. Еще его можно интерпретировать так: сколько годовых прибылей стоит компания.

Если параметр отрицательный, то компания работает в убыток — такие варианты сразу можно отметать. Смысла инвестировать в убыточную компанию нет, так как на рынке много привлекательных и финансово здоровых представителей.

Если P/E значительно выше среднего по своему сектору, возможно, акция переоценена или с ней связаны высокие ожидания. Еще высокий мультипликатор может быть результатом того, что у компании резко упала прибыль, а рынок не отыграл это событие. Поэтому индикатор сам по себе ни о чем еще не говорит, нужно копать дальше.

P/B

P/B — отношение стоимости компании к ее балансу.

Если у компании отрицательный баланс, то есть обязательства компании превышают ее активы, то P/B будет отрицательным. Такие компании лучше обойти стороной.

У устойчивых компаний обычно положительный прирост активов по отношению к обязательствам, это свидетельствует об эффективном менеджменте. Компания должна постоянно наращивать «жирок», который поможет ей выжить, если наступит кризисный период.

P/B меньше единицы означает, что компания оценена рынком ниже, чем имеется активов на ее балансе.

Справедливый P/B равен единице: капитализация полностью соответствует активам.

Если P/B сильно выше единицы, акция, вероятно, переоценена. Но здесь могут быть исключения, все зависит от специфики бизнеса. Например, у электроэнергетических компаний обычно на балансе развернутая инфраструктура и масса материальных активов: земля, здания, ЛЭП, трансформаторы, специальное оборудование. В результате чего P/B таких компаний низкий.

С другой стороны, деятельность многих технологических и сервисных компаний не подразумевает масштабной инфраструктуры, а основные их активы нематериальные: интеллектуальная собственность, патенты, торговые марки. В таких случаях параметр P/B может быть высоким и ему не стоит придавать значения.

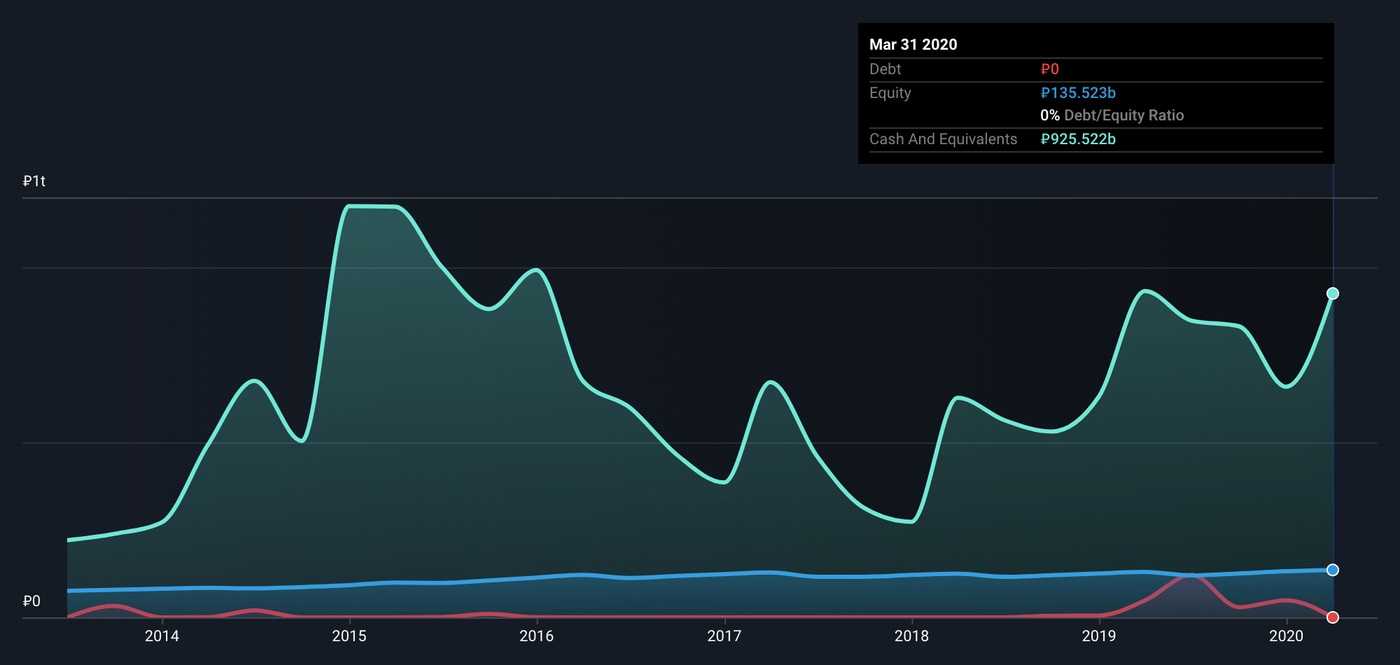

Debt / Eq

Debt / Eq — соотношение заемных средств к собственному капиталу. Этот коэффициент используют, чтобы оценить финансовую устойчивость организации.

Оптимальное значение Debt / Eq — в диапазоне от 0,3 до 1, при этом оно сильно разнится в зависимости от отрасли, размера компании и способа управления, поэтому следует оценивать динамику коэффициента и сравнивать его с конкурентами.

В частности, для банков обычная картина, если уровень долга превышает собственный капитал, то есть Debt / Eq больше единицы, так как банки активно заимствуют средства и кредитуют клиентов.

Повышенный — но не чрезмерно — Debt / Eq может говорить об агрессивной стратегии роста компании, но это сопряжено с рисками: дополнительное кредитование может не оправдать себя и долговое бремя пошатнет финансовое положение бизнеса.

С другой стороны, слишком низкий Debt / Eq может говорить об упущенной возможности использовать финансовый рычаг — повысить рентабельность собственного капитала за счет привлечения заемных средств.

Quick Ratio

Quick Ratio — коэффициент срочной ликвидности. Это отношение высоколиквидных активов за вычетом складских запасов к краткосрочным обязательствам. Этот параметр показывает способность компании погасить краткосрочные обязательства за счет быстрореализуемых активов. В норме Quick Ratio не ниже единицы. При меньшем значении у компании может возникнуть дефицит средств.

Другой похожий параметр — Current Ratio, коэффициент текущей ликвидности. В отличие от Quick Ratio, в нем учтены труднореализуемые складские запасы. Его нормальное значение — не ниже 2.

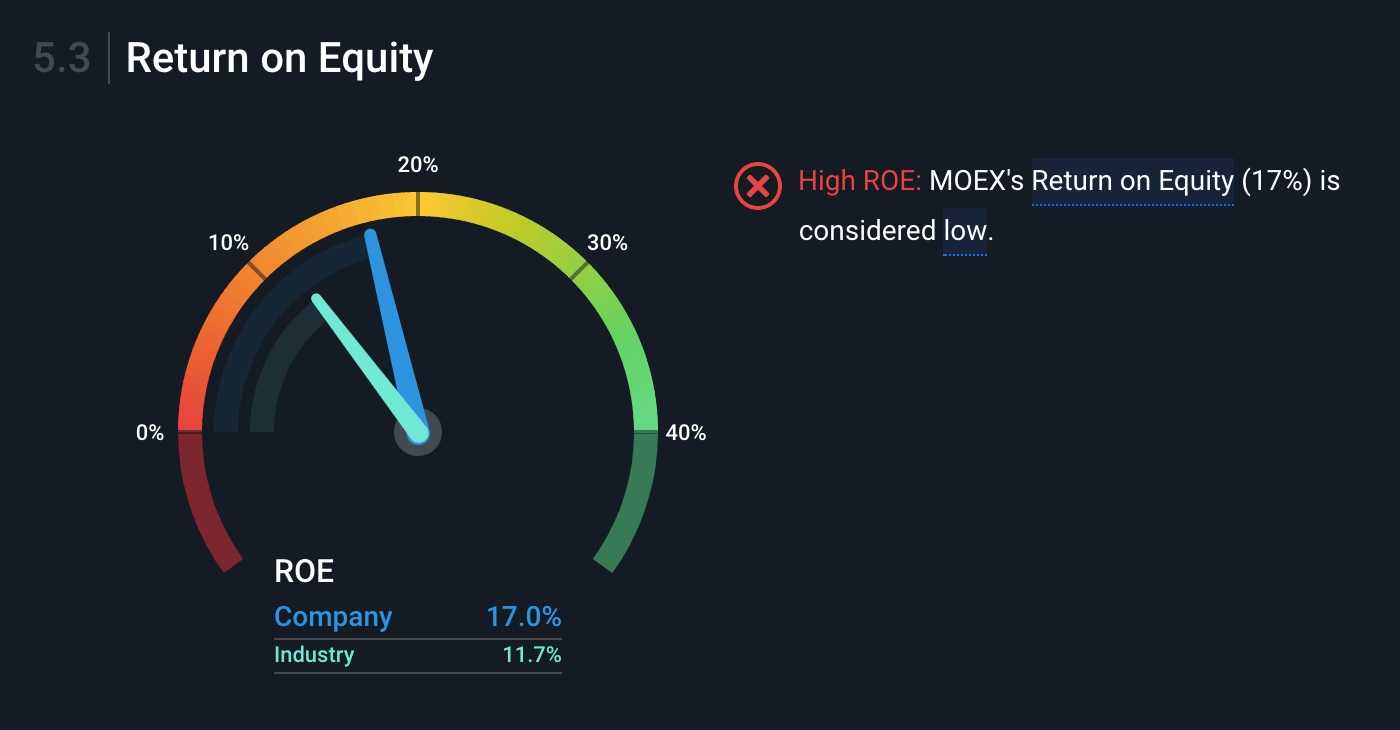

ROE

ROE — Return on Equity, возврат на собственный капитал. Показатель характеризует эффективность использования средств акционеров в годовом исчислении. Иными словами, сколько прибыли принес один вложенный акционерами доллар в процентном соотношении.

Например, при ROE 15% можно заключить, что каждый вложенный в компанию доллар принес 15 центов прибыли.

В определенном смысле параметр ROE можно сравнить со ставкой по банковским депозитам. Чем параметр выше, тем лучше, но ROE меньше 20% считается низким.

Если ROE компании находится на уровне доходности от консервативных инструментов — облигаций и банковских депозитов, то, вероятно, стоит отказаться от инвестирования в такой бизнес: при одинаковой доходности стоит полагаться на менее рискованный инструмент.

Коэффициент ROE не всегда отражает реальную картину. Например, если компания выкупает акции с биржи, автоматически повышается рентабельность собственного капитала — ROE окажется завышенным.

Прогнозы

Прогнозами будущих показателей бизнеса занимаются аналитики и крупные инвестиционные организации. Следующие мультипликаторы помогут нам оценить состояние бизнеса в обозримой перспективе.

PEG — отношение P/E к прогнозируемому росту прибыли. У компании с растущими показателями должно быть меньше единицы.

Forward P/E — другой параметр, который часто выдается аналитическими сервисами и отражает ожидание роста прибыли компании. Если аналитики прогнозируют увеличение прибыли, то Forward P/E компании будет ниже текущего P/E.

EPS — чистая прибыль на акцию. Не все сервисы визуализируют этот показатель, но в Simply Wall St. его можно посмотреть. Указывается история, текущее значение и прогноз — Forward EPS. Отрицательный EPS означает, что компания работает в убыток. EPS не всегда растет за счет роста прибыли, повышение может быть вызвано обратным выкупом компанией своих акций: это уменьшает общее их количество в обращении и увеличивает прибыль на акцию. А при дополнительной эмиссии акций EPS падает.

Также учитываются производственные показатели. К ним относят виды выпускаемой продукции, охват рынка, качество продукции, какие виды услуг оказывает компания.

Алгоритм фундаментального анализа акции простыми словами

Выше этот вопрос уже затрагивался, ниже – краткая схема того как проводить фундаментальный анализ. Исходим из того, что идет движение «сверху-вниз»:

- Оценка состояния мировой экономики и отдельных стран. Цель – выбрать рынок с наибольшим потенциалом;

- Отраслевой или секторальный анализ – в рамках отдельной страны выбирается самая перспективная сфера;

- Работа с отдельными компаниями. Анализируется финансовые и производственные показатели, результаты сравниваются с конкурентами из того же сектора;

- Анализируются акции. Инвестора интересует их справедливая и рыночная цена. Справедливая стоимость определяется на основе статистики работы компании, она может быть как выше, так и ниже цены рынка.

В итоге выделяется несколько наиболее перспективных кандидатов, бумаги которых и покупаются в будущем. Для балансировки портфеля проводится диверсификация рисков по ряду показателей.

Источники данных для анализа

В роли поставщиков данных для фундаментального анализа может использоваться:

- Экономический календарь. В нем приводится точное время выпуска новостей всех типов – начиная с публикации статистики по промышленному производству и инфляции и заканчивая запасами сырой нефти в США. Для удобства публикуется прошлое реальное значение показателя и ожидаемое, его прогнозируют эксперты. В зависимости от типа календаря может даваться и история изменения этого показателя на истории;

- Макроэкономическая статистика, публикуемая соответствующими органами отдельных стран. В Европейском Союзе это Евростат, в США – ESA (the Economics and Statistics Administration). По сравнению с экономическим календарем здесь публикуется более полная информация с охватом изменений во всех секторах национальной экономики;

- Прогнозы независимых информационно-аналитических бюро;

- Отчеты отдельных компаний (публикуются ежеквартально и в конце финансового года). Используются при фундаментальном анализе рынка ценных бумаг. На сайтах компаний есть раздел «Investor relations», в нем сосредоточена вся нужная для анализа информация, в том числе и решения по поводу выплаты дивидендов.

Фундаментальный анализ фондового рынка

Основные этапы те же, инвестор последовательно «спускается» сверху-вниз, анализируя рынки отдельных стран, отрасли и переходит к подбору акций конкретной компании. Те, кто пытается подбирать акции, опираясь лишь на экономический календарь, работают не по схеме полноценного фундаментального анализа, а используют лишь его малую часть.

Основная задача – поиск недооцененных акций, имеющих потенциал роста (определяется по соотношению между справедливой и рыночной стоимостью ценных бумаг). Помимо стандартной статистики, показывающей эффективность работы, учитываются следующие факторы:

- Состояние сектора, в котором работает кандидат на включение в состав инвестпортфеля;

- Госзаказы. Государство – самый надежный заказчик, если компания работает с госведомствами, это повышает ее привлекательность в глазах потенциальных инвесторов;

- Новости о поглощении. Если масштабы компаний несоизмеримы, например, Apple покупает мелкий перспективный стартап, то акции приобретаемой компании гарантированно растут, на стоимости ценных бумаг Apple это не скажется. Если на покупку тратится значимая для компании сумма, то стоимость ее акций может просесть из-за роста расходной части. Для реакции достаточно и слухов о возможном поглощении;

- Сплит акций (их дробление). За счет сплита увеличивается число ценных бумаг и снижается стоимость отдельной компании. Уменьшается входной порог для мелких инвесторов, что повышает спрос на акции и стимулирует рост их стоимости;

- Санкции в отношении отдельных компаний, их руководства или страны в целом. Это может привести к закрытию части рынков сбыта, проблемам с кредитованием, обслуживанием текущего долга;

- Программы Buyback – компания может начать выкупать собственные акции. Это приводит к уменьшению предложения при сохраняющемся или растущем спросе.

На финальном этапе фундаментального анализа фондового рынка инвестор определяется с ценными бумагами, в которые и направляются средства.

Когда эффективен фундаментальный анализ

Эффективность фундаментального анализа зависит от:

- Состояния мировой экономики и форс-мажорных факторов. В периоды нестабильности делать долгосрочные прогнозы практически невозможно. Еще в январе 2020 года никто не подозревал, что нефть рухнет до $20-25 за баррель, а мировая экономика продемонстрирует рекордное в истории падение. Все прогнозы, сделанные в то время, обесценились;

- Горизонта планирования. Если речь идет о внутридневной торговле, полноценный ФА не имеет смысла. Фундаментальный анализ оправдан, если горизонт планирования исчисляется годами. Если сравнивать фундаментальный и технический анализ, то для трейдинга более важен теханализ, он дает точки входа в рынок и уровни фиксации прибыли;

- Доступа к информации. Если инвестор имеет доступ к закрытой для большей части остальных инвесторов информации, ценность ФА возрастает.

Лучше всего ФА работает в спокойные периоды, когда нет потрясений в мировых масштабах. В это время можно прогнозировать поведение национальных экономик на годы и десятилетия.

Влияние фундаментального анализа на технический

Основной постулат технического анализа – «цена учитывает все». Это означает, что все фундаментальные факторы немедленно отражаются на ценовом графике, можно ограничиться лишь его анализом.

При этом технический и фундаментальный анализ решают несколько разные задачи:

- На фондовом рынке ФА позволяет выявить недооцененные активы и купить их по цене ниже, чем справедливая. Приверженцы фундаментального анализа исходят из того, что в будущем стоимость акций будет стремиться к справедливой. Внутридневные колебаний с точки зрения ФА в большинстве случаев – ценовой шум;

- Теханализ дает конкретные точки входа. По показаниям индикаторов либо инструментов графического анализа трейдер находит точку, в которой открывает длинную либо короткую позицию.

Фундаментальный анализ в большей степени инструмент инвестора с горизонтом планирования в несколько лет. Теханализом пользуются трейдеры, для них важна конкретика.

Это не значит, что трейдер не может использовать фундаментальный анализ и наоборот. Внутридневной трейдер может использовать ФА, например, для определения приоритетного направления работы. Если факторы ФА указывают на ухудшение условий для отдельного сектора экономики, трейдер может учесть это и ограничить работу своей системы только сделками на продажу.

Простейший пример – пандемия коронавируса и связанные с этим усилия по разработке вакцины. Еще в марте 2020 г. трейдер мог использовать ФА и понять, что крупнейшие фармацевтические компании гарантированно будут работать над вакциной, есть потенциал роста их акций.

Чтобы не входить в рынок наугад, трейдер может использовать стандартную трендовую стратегию, но ограничить торговлю только сделками на покупку.

При этом ФА неидеален, иногда и он дает ошибки. Одна из проблем фундаментального анализа – возможные манипуляции компаний с отчетностью. При взгляде со стороны невозможно определить, что в отчетах ведется манипуляция с числами.

Список лучших сайтов для инвестиционного анализа акций на фондовом рынке

Вся это информация в том или ином виде предоставляется бесплатно, но действительно качественных, удобных и достоверных ресурсов не много.

Котировки бирж

Информация о текущей стоимости акций на биржах, т.е. по какой цене сейчас можно купить или продать акции.

Главный критерий — частота обновления биржевых данных и скорость доступа. Здесь тройка лучших выглядит так:

Котировки Московской биржи:

- ФИНАМ — выбор по инструментам + графики

- БКС — быстрый доступ к котировкам Московской биржи

- Мосбиржа — история котировок Московской биржи

- Smart-lab — котировки + быстрый анализ

Котировки иностранных бирж:

- Investing — котировки американских биржи

- ФИНАМ — выбор по инструментам + графики

- Trading view — котировки рынка США с глубокими фильтрами

- Smart-lab — котировки + быстрый анализ

Новости и события компаний

Какие новости и события произошли с компаниями за последнее время, чем сильнее новость тем более существенное влияние она оказывает на стоимость акций

Главный критерий — достоверность, легитимность, оперативность

- ФИНАМ — новости компаний от крупнейшего брокера России

- Интерфакс — центр раскрытия корпоративной информации от крупнейшего частного информационного агентства России

- Открытие — новости депозитария брокера Открытие

Собрания акционеров

На собраниях акционеров принимаются существенные решения которые могут существенно повлиять на деятельность компании и стоимость её акций

- Smart-lab — календарь собраний акционеров

- ФИНАМ — предстоящие события по компаниям

- Интерфакс — поиск по решениям органов управления компанией

Отчётность компаний

Компании обязаны раскрывать отчёты о своей деятельности, в них публикуются основные цифры по итогам работы за период

Дивиденды и даты

Даты дивидендов нужны для определения отсечки на момент которой инвесторы владеющие акциями компании получат дивиденды за объявленный период

- БКС — дивидендный календарь компаний торгующихся на бирже

- Smart-lab — ближайшие даты отсечек (закрытия реестров акционеров)

- Открытие — календарь можно фильтровать по доходности, датам, списку

- Доходъ — фильтр по дивидендам компаний

Прогнозы и мнения аналитиков

Нужны как некий метод экспертных оценок, т.е. чем больше разных мнений экспертов вы прочитаете тем с больших сторон вы посмотрите на ситуацию в компании

- ФИНАМ — обзоры и прогнозы ведущего брокера РФ

- Открытие — инвест идеи и обзоры рынка от банка Открытие

- Smart-lab — форум акций сообщества трейдеров

- Investing — аналитика рынка акций крупнейшего портала

Фундаментальный анализ акций

Это анализ компании с точки зрения мультипликаторов, т.е. единых метрик по которым можно сравнивать между собой разные по размеру и отраслям компании для прогноза будущей стоимости компании или её акций

- Smart-lab — анализ по секторам и отраслям экономики

- Investing — фильтр акций по показателям и мультипликаторам

- Investfunds — графическое сравнение компаний их результатов деятельности

Технический анализ

Это анализ по графикам, т.е. прогнозирование вероятного изменения цен на основе исторических закономерностей с помощью графиков. По графикам определяются тренды и тенденции будущего изменения цен

- Investing — сводный теханализ компаний

- Trading view — графический теханализ компаний

- Finam — индекс покупателей/продавцов

Календари событий

Это календари где отображаются даты выжных событий для компаний или для рынка в целом

- Investing — календарь макроэкономических событий

- ФИНАМ — статистика по компаниям и странам

- Smart-lab — календарь отчётов компаний

В целом вопрос анализа акций требует комплексного подхода и перед тем как совершить сделку купли/продажи акции необходимо проанализировать компанию с разных сторон и использовать максимальное количество инструментов. Вы ведь рискуете своими деньгами.

Книги по фундаментальному анализу

Для лучшего понимания методов ФА желательно прочесть хотя бы несколько книг. В них финансисты делятся своими методами анализа рынков:

- Уильям Дж. О’Нил (William J. O’Neil) «Как делать деньги на фондовом рынке». Этот труд примечателен тем, что в нем автор делится собственным методом отбора компаний для инвестирования. Он называется CAN SLIM, каждая буква соответствует определенному критерию. Метод получил всемирное признание, по статистике в любой момент времени всем критериям соответствует около 2% ценных бумаг американского фондового рынка;

- Стивен Акелис (Steven Achelis) «Технический анализ от А до Я». Книга ориентирована на новичков, но не ограничивается стандартным перечислением базовых понятий. Автор не только отвечает на вопрос, что влияет на стоимость акций, но и показывает, как выполнять анализ;

- внимания заслуживает книга, выпущенная, к 110-летию экономического университета имени Плеханова. Это полноценный учебник, подойдет новичкам;

- Роберт Хэгстром (Robert Hagstrom) «Инвестирование. Последнее свободное искусство». Книга скорее общего характера, рекомендована новичкам для формирования правильного отношения к ФА как к отдельной науке;

- Бенджамин Грэхем (Benjamin Graham) «Разумный инвестор». Несмотря на солидный возраст книга до сих пор востребована, а изложенные в ней приемы работают.

По ФА выпущены десятки книг, нет смысла изучать их все. Достаточно освоить теорию и получить практические навыки.

Фундаментальный анализ на примере компании ГМК Норникель

- Адекватный размер компании: Норильский никель – самый крупный производитель палладия и никеля в мире. Акции компании входят в биржевой индекс MSCI Russia и в отраслевой индекс металлов и добычи МосБиржи;

- Устойчивое финансовое положение: коэффициент текущей ликвидности Норникеля согласно финансовому отчёту за 2019 год не соответствует требованию Бенджамина Грэма, поэтому акции Норникеля не могут быть включены даже в портфель активных инвесторов;

- Стабильная прибыль: за исследуемый десятилетний период компания ГМК Норникель ни разу не показала убытков, а рост цен на палладий позволил значительно увеличить рентабельность продаж и чистую прибыль;

- Дивидендная история: Норильский никель выплачивает акционерам дивиденды на протяжении последних 10 лет. Средняя дивидендная доходность за этот период составила 8,81%;

- Рост прибыли на акцию: за исследуемый десятилетний период рост прибыли на акцию составил 114% в рублях и раз уж мы уже упомянули о постоянной девальвации рубля следует сказать, что рост прибыли на акцию в долларах составил всего лишь 3%.

ГМК Норникель удовлетворяет лишь 4 требованиям из 5. Инвестору остаётся решить готов ли он закрыть на это глаза и включить акции в свой портфель.

Пример фундаментального анализа на основе сервисов Finviz и Gurufocus

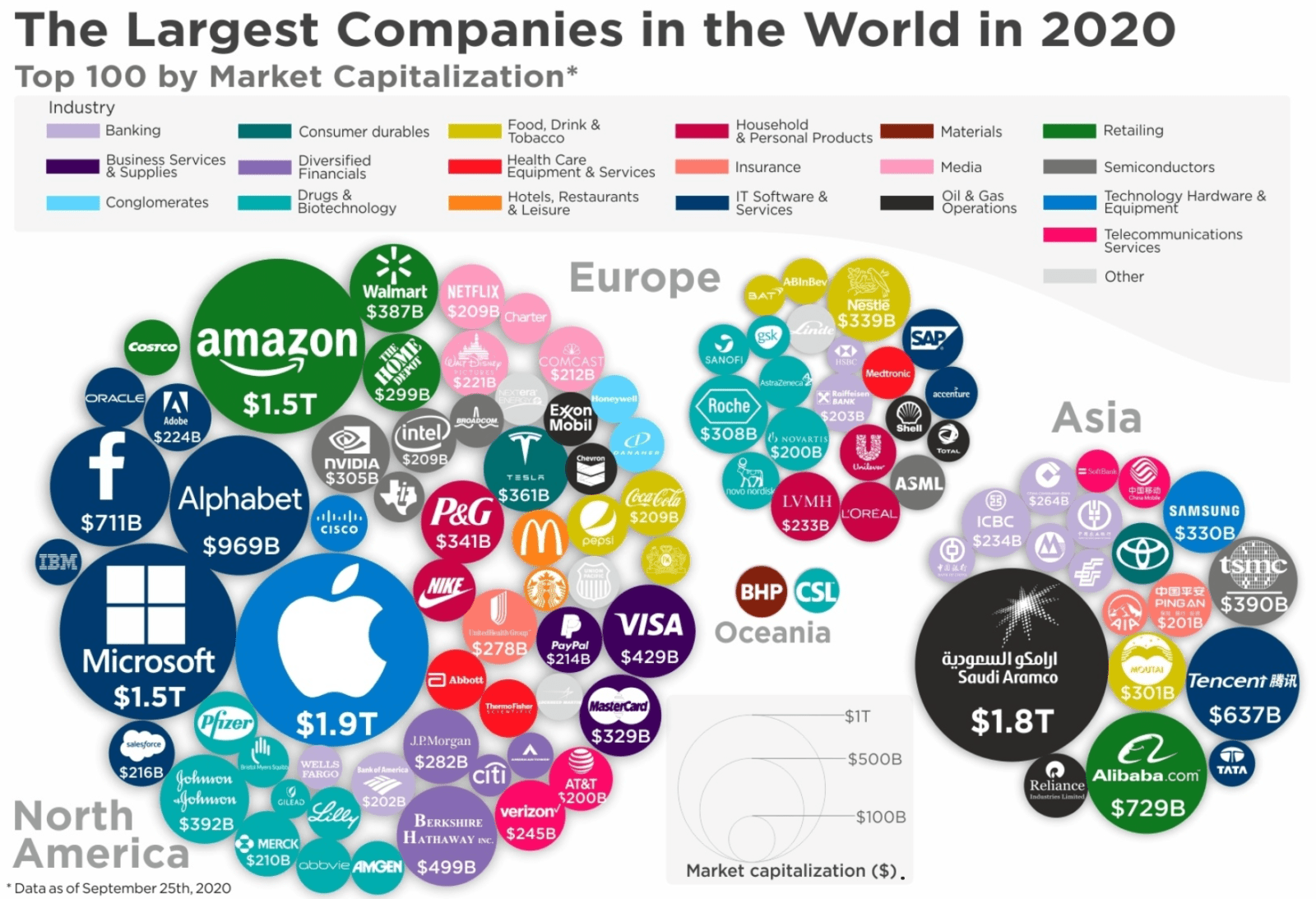

Так как обозначенные сервисы работают исключительно с акциями, торгуемыми на зарубежных биржах, рассмотрим фундаментальные показатели американского эмитента — телекоммуникационного гиганта AT&T. Те же мультипликаторы можно посмотреть на сайте gurufocus.com.

Произведем поверхностный разбор AT&T. Компания относится к телекоммуникационной отрасли сектора Communication Services.

Телекоммуникационные компании — это традиционно защитный инструмент, так как бизнес нециклический. Такие компании ориентированы на внутреннего потребителя, в основном работают по подписке, что обеспечивает им стабильную выручку на протяжении всего бизнес-цикла.

Т.е. акцию стоит рассматривать как дивидендную, а не растущую.

Market cap, капитализация — 215 млрд долларов. Это голубая фишка.

Dividend %: 6,82%. Дивидендная доходность в долларах очень привлекательная. AT&T — дивидендный аристократ: компания ежегодно выплачивает дивиденды и повышает выплаты на протяжении последних 25 лет.

Payout: 103,7. А вот здесь встречаем первый тревожный звонок: Payout более 100% означает, что на выплату дивидендов у компании уходит больше, чем она зарабатывает. Значит, для поддержания текущего уровня выплат придется распродавать активы или заимствовать средства. Если в скором времени прибыль начнет расти, то компания сможет перетерпеть кризисный период, не урезая дивиденды. Если же неблагоприятная ситуация продлится, компании придется сократить дивиденды, что моментально скажется на котировках.

P / E: 15,47.

Forward P/E: 9,20. Будущее значение мультипликатора ниже текущего — значит, ожидается рост прибыли.

PEG: 8,74. Отношение P/E к прогнозируемому росту прибыли намного выше единицы. Значит, рост прибыли ожидается незначительный. Бумагу стоит рассматривать исключительно как дивидендную, но с оглядкой на то, что дивиденды с высокой вероятностью могут урезать.

P / B: 1,23. Компания оценена близко к справедливому значению.

Quick Ratio: 0,8. Меньше единицы — значит, обязательства покрыты краткосрочными активами недостаточно хорошо, что потенциально является риском. Но компания — крупный бренд с хорошей историей, поэтому при возникновении сложностей она может перекредитоваться для погашения текущих обязательств.

Debt/Eq: 0,92. Уровень долга выше оптимального 0,5, но в пределах единицы.

ROE: 7,9%. Ставка возврата на капитал довольно низкая, но лучше, чем у облигаций и депозитов.

Net Profit Margin: 8%. Рентабельность бизнеса низкая, хотя для отрасли это среднее значение. Компанию стоит рассматривать исключительно как дивидендную.

Помните, что вы приобретаете не просто ценную бумагу, а бизнес — с его спецификой, репутацией, эффективностью менеджмента, активами и обязательствами.

Заключение

Фундаментальный анализ решает глобальные вопросы. Он не дает ответ на вопрос как будет меняться курс акции или котировки валютной пары через час. Цель ФА – определить ориентиры на годы вперед и в соответствии с этими данными составить инвестиционный портфель.

Полноценный фундаментальный анализ сложен и не под силу большинству частных инвесторов. Но это не значит, что отдельные его элементы (исследование показателей компании, хотя бы поверхностный анализ экономики страны) не нужно учитывать в работе.

Иногда ФА называют сплавом математики и творчества, отчасти так и есть – недостаточно владеть информацией, нужно уметь правильно ее интерпретировать.

Внимание! Информация, представленная в статье, не является призывом или рекомендацией к действию. Принимая решение совершать торговые операции на финансовых рынках, вы в полной мере осознаёте и принимаете на себя все риски.

Источники: https://journal.open-broker.ru/investments/fundamentalnyj-analiz-rynochnye-pokazateli-akcii/; https://stolf.today/fundamentalnyj-analiz.html; https://stolf.today/fundamentalnyj-analiz.html; https://journal.tinkoff.ru/analiz-emitenta/; https://allfinancelinks.com/articles/spisok-luchshikh-saitov-dlia-inviestitsionnogho-analiza-aktsii-na-fondovom-rynkie; https://www.klerk.ru/materials/2020-07-25/fundamentalnyj-analiz-akcij/