С массовым появлением компьютеров важную роль в техническом анализе стали приобретать индикаторы. Их на данный момент столько, что и не перечислить. Есть трендовые, есть осцилляторы, есть основанные на объёмах и т.д. Но идеального пока никто не придумал и никогда не придумает.

Индикаторы технического анализа

Индикаторы технического анализа – это алгоритмы, которые позволяют получать данные о будущих ценах с помощью данных о котировках за определенный промежуток времени. В основе каждого индикатора технического анализа лежит определенная формула. Именно с ее помощью и происходит расчет. В зависимости от типа индикатора или его предназначения, формула может варьироваться. К примеру, одна – рассчитывает средние цены за определенный период, другая – высчитывает цены закрытия или открытия рынка, и так далее.

За годы использования в торговле компьютеров создано большое количество различных индикаторов, которые помогают трейдерам проводить комплексный анализ рынка.

Индикаторы на самом деле полезный вспомогательный инструмент, но не более того. Они помогают увидеть движение цены и ее волатильность в самых различных ракурсах. Задач у любого индикатора две:

- подтвердить тренд;

- подтвердить фигуру/модель разворота.

Все индикаторы, представленные на живом графике или в любом терминале, являются запаздывающими. Это означает, что индикатор ничего не предсказывает, всегда следует за ценой и просто отображает прошлое.

Каждый индикатор (осциллятор) строится всего лишь на пяти значениях, которые доступны каждому трейдеру для просмотра:

- Цена открытия (open);

- Цена закрытия (close);

- Максимум (high);

- Минимум (low);

- Объём (volume).

Индикаторы подразделяются относительно целей, объектов исследования. На первом месте популярности среди технических индикаторов у участников фондового рынки находятся скользящие средние, причем разных типов, периодов. Они обязательны в арсенале почти каждого трейдера на фондовом рынке. Примеры классических индикаторов: скользящие средние (самый популярный); описание MACD; полосы Боллинджера; уровни Фибоначчи; индикатор облако Ишимоку; Parabolic SAR; индикатор Фрактал.

На втором месте располагаются стохастические осцилляторы, они используются немного реже мувингов, но все равно их применяют регулярно. Третье место в сердцах трейдеров и избранных инструментах анализа их терминалов занимает RSI, или технический индикатор относительной силы.

Разница между индикатором и осциллятором

Считается, что осцилляторы строятся в отдельном окне и их основная задача показывать «перегретость» рынка. Они не предназначены для определения трендов в отличие от индикаторов.

Главная идея торговых стратегий на индикаторах опирается на их показания. Существуют понятия зон «перекупленности» и «перепроданности». Если какой-то осциллятор вошёл в эту зону, то аналитики будут советовать открывать позиции в противоположную сторону. Иногда это будет давать плюс, но иногда и минус.

Индикаторы дают немало полезной информации. Они помогают вычислить силу движения цены, направление тренда, волатильность и множество других показателей.

Как правило, профессиональные трейдеры используют, от силы, 1-2 индикатора, но отточенных до совершенства.

Торговать просто по индикатору, тем не менее, нельзя, поскольку это всего лишь математическая абстракция, осуществляемая с живой материей – ценой. Поэтому любые индикаторы применяются совместно с техническим анализом, свечными моделями, а порой и с другими индикаторами.

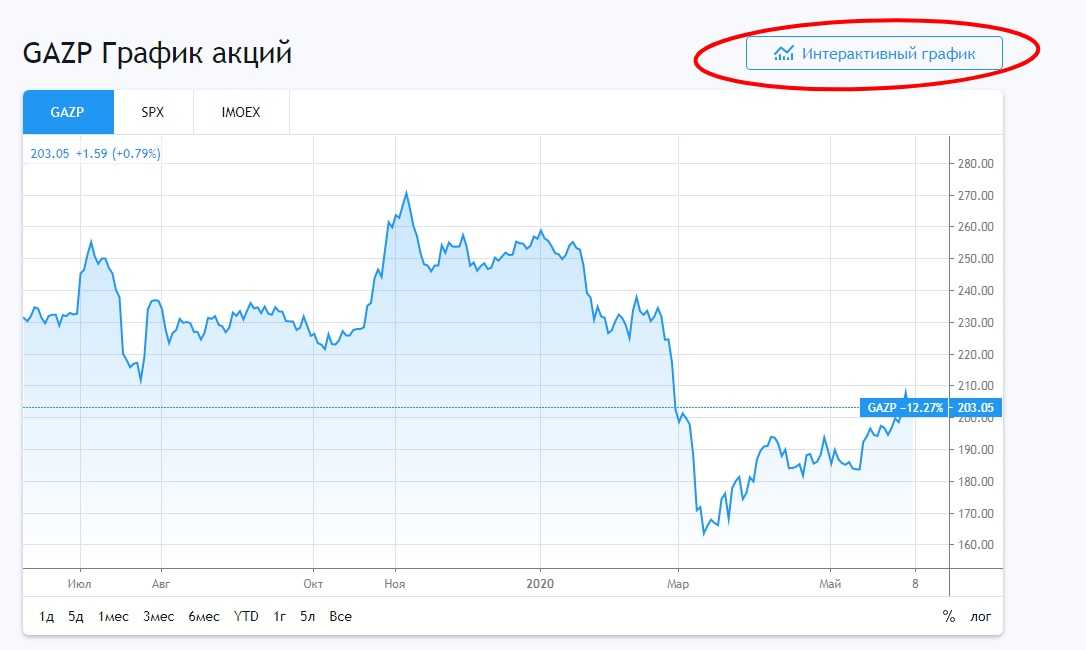

Где искать эти индикаторы

Все индикаторы можно найти на сайте https://ru.tradingview.com. Если вы зайдёте на график нужной вам акции, то увидите кнопку интерактивный график.

А теперь подробнее про каждый индикатор.

Популярные индикаторы

Рассмотрим несколько популярных индикаторов, которые часто используются профессионалами в техническом анализе.

Accumulation/Distribution (A/D)

Один из самых популярных индикаторов объема, в котором движение цены сравнивается с объемом торгов за этот же период (сравнивается цены открытия, закрытия, минимум и максимум свечи). Это позволяет индикатору определять способность быков и медведей закрывать цены на их экстремальных значениях с учетом вовлеченности участников рынка в текущие торги. Его разработал один из успешных деятелей финансовой индустрии Марк Чайкин.

Функция доступна только для акций и индексов, поэтому не пытайтесь ее использовать с валютными парами. Увы, для валют нет достоверных данных по объемам, что вы хотите – нерегулируемый межбанк.

А вот для акций A/D используется часто и встречается в массе разнообразных стратегий.

Он представлен в виде обычной кривой линии, которая располагается под графиком цен. A/D отлично показывает, когда рыночные тренды подтверждаются объемами, а когда нет.

A/D используется для определения трендов. Если линия A/D стремится вверх, это указание на то, что сила покупателей становится больше. На самом же пике A/D стоит ожидать разворота цены после периода консолидации.

Нужно учитывать, что этот технический индикатор становится неинформативным для анализа, когда на фондовом рынке наблюдается сильная турбулентность в ценах.

Average Directional Index (ADX)

Этот технический инструмент пришел к нам из 1978 года, его основатель — Уэллс Уайлдер. Индикатор для определения силы тренда. Он указывает не его направление, а то, насколько текущий тренд силен.

На живом графике ADX называется Directional Movement. Он состоит из нескольких линий:

- индикатор позитивного направления +DI (показывает силу восходящего тренда);

- индикатор негативного направления –DI (показывает силу восходящего тренда).

В привычном виде он располагается под графиком цены. Это пересечение нескольких линий разных цветов. Данные отображаются рядом с линией ADX на шкале между 0 и 100.

Понять суть можно, естественно, на тренде. Устойчивый нисходящий тренд, -DI после пересечения выше 40, +DI ниже 20, линия ADX стремится вверх, указывая на усиление тренда вниз.

Aroon

Этот технический индикатор относится к осцилляторам. Используется он также для анализа определения силы тренда на фондовом рынке. Его основателем признается Тушар Ченд, американский изобретатель. Это относительно новый индикатор, созданный в 1995 году (большинство разработаны еще в 70-х годах).

Визуально он иллюстрируется в виде двух линий — красной (иногда — оранжевой) и синей (иногда-зеленой). Синяя линия отображает период времени, прошедший с момента, как за указанный промежуток времени цена достигла максимального значения. Красная, соответственно, все наоборот. При этом промежуток времени изменяется в зависимости от выбранного таймфрейма.

Классический пример использования Aroon – это разворот тренда. После долгого периода, когда синяя была вверху, а красная – внизу, происходит их пересечение и начинается смена тренда.

Анализ фондового рынка с помощью этого индикатора до боли прост: когда красная (оранжевая) линия, характеризующая силу восходящего движения, устремляемся вверх, значит, на рынке преобладают бычьи настроения. Если же синяя (зеленая) линия вырывает первенство и стремится к показателю в 100 единиц, то рынок можно считать медвежьим.

MACD

Один из самых известных индикаторов в техническом анализе. Основателем этого инструмента считается Джаральд Аппель, который многое сделал для технического анализа. Впервые он упомянул о нём в своей книге «Системы и прогнозы» (1979). В то время приходилось рассчитывать каждый бар вручную на бумаге и несмотря на такие сложности он придумал настолько универсальный индикатор.

MACD аббревиатура от английского Moving Average Convergence/Divergence в дословном переводе означает схождение и расхождение МА (скользящих средних)

Различают два варианта представления данного индикатора: линейное и гистограмма. Линейное представление в виде двух линий – «быстрой» и «медленной», а гистограмма в виде столбцов, показывающих расстояние между этими двумя линиями в каждый момент времени.

Расчет MACD строится на основании двух скользящих средних, с помощью которых можно проводить эффективный анализ рыночных направлений и понимать, где располагаются возможные разворотные точки.

Если при анализе рынка наблюдается бурный рост цен, а MACD это не подтверждает, то наблюдается дивергенция, и скоро можно ожидать смены направления тренда.

Сигналом к покупке служит пересечение быстрой линии медленной снизу-вверх, а сигналом к продаже аналогичное пересечение сверху-вниз (то есть, когда быстрая линия пересекает медленную сверху-вниз).

Еще один сигнал, когда линия MACD пересекает нулевую линию и всегда идет вверх либо вниз. Если MACD пересекает нулевую линию снизу вверх — курс пойдет вверх. Пересечение нулевой линии сверху вниз — курс пойдет вниз.

Хорошие результаты дает использование MACD при боковом движении рынка (при флэте) и на больших таймфреймах (недели, месяцы). На малых таймфреймах этот индикатор дает слишком много ложных сигналов.

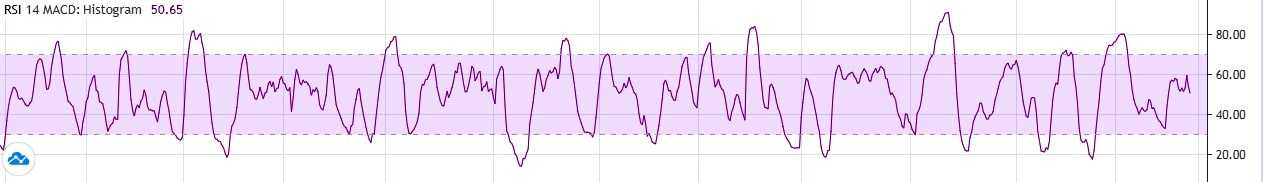

RSI

RSI (relative strength index) в дословном переводе с английского означает индекс относительной силы. Этот инструмент был разработан Уэллсом Уайлдером. Он показывает отношение усредненного роста цены актива к среднему падению его котировок за выбранный период времени.

С помощью RSI трейдеры оценивают силу тренда, а также вероятность его смены.

RSI отличается высоким уровнем информационной емкости. Также инвесторы выбирают его для анализа из-за простоты использования и отсутствия сложных настроек. При этом он может очерчивать зоны перекупленности и перепроданности, а также показывать наличие дивергенции. Визуально выглядит, как одна кривая линия, отображается на шкале в диапазоне от 0 до 100.

- чем ближе RSI к 0 – тем больше движение цены вниз ослабевает.

- чем ближе RSI к 100 – тем активнее замедляется движение цены вверх.

По умолчанию, индикатор учитывает цены за 14 дней (это значение, если необходимо, можно изменить).

По мнению создателя RSI, когда цена двигается очень быстро и индикатор стремительно летит вверх, это значит, что цена находится в зоне перекупленности и совсем скоро выдохнется. Справедливо и обратное утверждение.

При этом:

- RSI более 70 = перекупленность;

- RSI менее 30 = перепроданность.

Покупать в зоне перепроданности и продавать в зоне перекупленности является самым простым способом применения осциллятора. По сути это можно даже называть стратегией. На основе пересечения этих линий открываются сделки на покупку или продажу. Нередко инвесторы меняют значения 70 и 30 на 80 и 20.

Например, RSI более 70, перекупленность и разворот цены:

Такой подход будет приносить прибыль лишь в периоды флэта. Если на рынке развивается тренд, то с таким простым подходом можно потерпеть убытки, чем прибыль.

Есть у любого осциллятора однозначно работающий инструмент – это дивергенция. Она хороша везде, у стохастика, макди и многих других осцилляторов.

У RSI мы наблюдаем точно такую же картину. Если на графике цены образуется новый экстремум, а на графике RSI этот экстремум не вырисовывается, то это говорит о высокой вероятности смены тренда. В дивергенции суть в том, что индикатор расходится с ценой, что и указывает на ее разворот.

- Бычья дивергенция – цена вниз, RSI вверх.

- Медвежья дивергенция – цена вверх, RSI вниз.

Не забываем, почему нужно использовать все возможности теханализа для определения трендов. Ибо в сильном тренде большинство индикаторов будут лишь его подтверждать, а не указывать на неминуемый разворот.

On balance volume, OBV

Еще один известный технический индикатор для акций и индексов, его можно считать трендовым. Очень простой и наглядный. Впервые упоминание об этом индикаторе было опубликовано Джозефом Гранвилом в книге «Новая стратегия на рынке акций» в 1963 г., но он остается актуальным и сегодня. Потому что именно объем — это тот пар, на котором едет паровоз, как говорил сам автор индикатора.

Этот индикатор довольно прост в своем алгоритме расчета: OBV суммирует объемы рыночных торгов при росте и вычитает их при падении. Поэтому в ходе его анализа используются как отрицательная, так и положительная область. Считается, что когда OBV растет, а цена актива стоит на месте, то скоро можно ожидать серьезного повышения волатильности на фондовом рынке.

OBV обычно выводится в новой области окна графика цены анализируемого актива — как ломаная линия, демонстрирующая своим изменением, подтверждает текущий тренд объем торгов или нет.

Индикатор OBV может подавать следующие сигналы:

- пробой уровня;

- дивергенцию;

- логическое подтверждение тренда, если каждый новый экстремум на графике цены дублируется на индикаторе.

В OBV главное не его значение – а тренд самой его линии. Если он демонстрирует устойчивый рост, его же стоит ожидать и от цены. Если же линия индикатора уныло скучает без четкого направления, аналогичное происходит и с ценой.

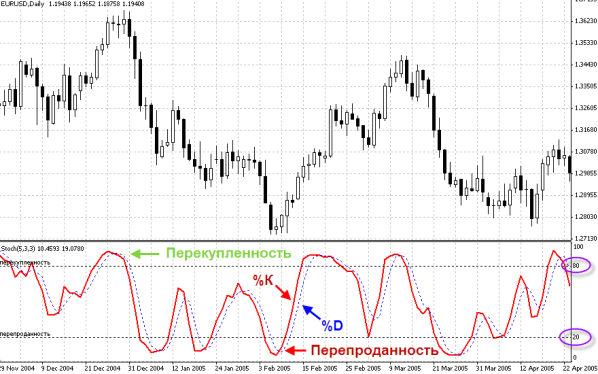

Стохастик (Stochastic Oscillator)

Stochastic Oscillator — это, наверное, вообще самый популярный осциллятор в мире. Состоит, также как и RSI, из двух зон, а именно перекупленности и перепроданности, но имеет две скользящие средние, вместо одной, что добавляет ему еще один тип сигналов.

Первым такой технический инструмент в ходе своего анализа начал использовать знаменитый трейдер Джордж Лейн в 1950 году. Основная идея, что лежит в его основе – это измерение так называемого “моментума” (momentum) – того, насколько сильно меняется цена актива. Он захотел автоматизировать процесс поиска подобных ситуаций (перекупленность, перепроданность), поэтому разработал инструмент для поиска таких точек.

Цель стохастика — определить силу направления импульса цены и предугадать разворот в котировках с помощью коррекции в силе импульса.

Стохастический осциллятор состоит из двух линий, которые отображаются в шкале от 0 до 100.

- Первая линия, она же %K, отображает текущую цену закрытия по отношению к выбранному вами диапазону цены.

- Вторая линия (%D) – это обычная простая скользящая средняя (SMA), вычисляемая на основе линии %K.

Чем он ближе к 100 %, тем больше вероятность смены восходящей тенденции. Возможные способы торговли:

- Вход в сделку на уровнях перекупленности и перепроданности. Например, во флэте для торговли внутри одного дня. Сделки на покупку осуществляются, когда индикатор снизу вверх начинает пересекать уровень 20, а сигнал для продажи — пересечение сверху вниз уровня 80.

- Вход при пересечении скользящих средних и выход за среднюю линию индикатора. Если быстрая линия K пересекает D снизу вверх, то это сигнал на повышение; если сверху вниз, то на понижение.

- Вход по дивергенциям (лучше всего использовать большие таймфреймы H4 и дневные графики для поиска более надёжных сигналов.).

Здесь важно запомнить одно правило: не входить в рынок против тренда, даже если индикатор Стохастик даёт на это отличный сигнал.

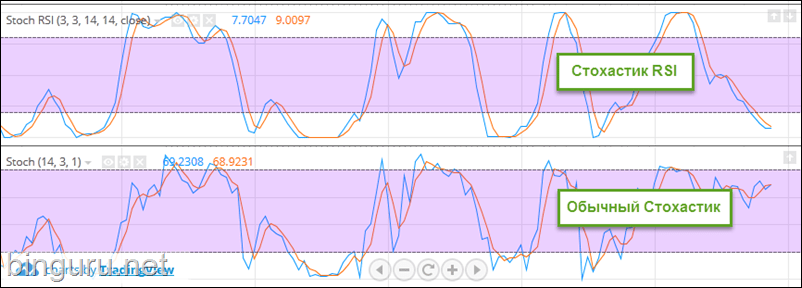

Стохастический осциллятор RSI – это более сглаженная разновидность обычного индикатора Стохастик. Она вобрала в себя все лучшее от базового стохастика и индикатора RSI – индекса относительной силы.

В результате, получается более ровная и сглаженная картинка, которая хорошо работает на таймфреймах от 15 минут. А вот для более детализированных лучше все же использовать базовую версию.

Разница между двумя стохастиками проста и очевидна:

Принцип использования точно такой же: необходимо обращать внимание на выход линий за пределы закрашенной области во время тренда.

Заключение

Как видите, технический анализ – весьма объемная тема. Его изучают месяцами и годами. Но – это не должно быть для вас теоретической дисциплиной. Да, в научных кругах теханализ терзают по научному, а в журналах вроде Stock and Commodities вы увидите такие примеры теханализа, что после них не заснете, но для нас с вами — это самая реальная, самая практическая вещь на свете.

Технический анализ является той минимально необходимой базой знания, которая позволяет серьезно заниматься трейдингом. Это примерно как азбука нужна, чтобы научиться читать, или таблицу умножения надо знать для того, чтобы хорошо считать. И, хотя знание основ теханализа само по себе не гарантирует успехов в торговле, это та отправная точка, которая поможет в дальнейшем освоить ремудрости рынка и сформировать свою собственную торговую систему.

Основное здесь — необходимо избегать ошибки новичка, который набрасывает на график по 10 индикаторов и пытается так что-то прогнозировать. Рынок – это живой механизм, он есть ничто иное, как реакция его участников. На графиках мы видим рыночный баланс спроса и предложения. Индикаторы — обычные математические формулы, очень простые. Предсказать глобальный рынок они не могут. Поэтому, чтобы добиться успеха, нужно грамотно использовать весь арсенал средств: от новостей, свечей, линий тренда и п/с до фигур разворота, прайс экшн и определенных индикаторов.

Внимание! Информация, представленная в статье, не является призывом или рекомендацией к действию. Принимая решение совершать торговые операции на финансовых рынках, вы в полной мере осознаёте и принимаете на себя все риски.

Источники: https://greedisgood.one/tehnicheskiy-analiz-fondovogo-rynka#i-36; https://binguru.net/texnicheskij-analiz-2665; https://vsdelke.ru/tehnicheskiy-analiz/teh-analiz-dlya-nachinayuwih.html; https://www.forex.blog/rejting-indikatorov-tehnicheskogo-analiza/