Обязательная диверсификация инвестиционного портфеля – это то, что повторяют большинство финансистов. Диверсификацию по ценным бумагам принято проводить по компаниям, рынкам и странам. Рядовому инвестору, в начале своей инвестиционной деятельности, окажется трудно составить такой портфель. В этом случае на помощь приходят биржевые фонды. Биржевой фонд – один из наиболее понятных и удобных инструментов, который позволяет не покупать ценные бумаги по отдельности, а «взять рынок целиком». Одним из таких фондов является ETF. Но что такое ETF, почему он так популярен и как он функционирует? Рассмотрим все вопросы по порядку.

- ETF фонд

- В чем плюсы и минусы инвестирования в ETF

- Плюсы инвестирования в ETF

- Минусы инвестирования в ETF

- Откуда берется цена акции ETF

- Как купить и продать ETF

- Комиссии за сделки с ETF

- Налоги

- Какие ETF доступны для российских инвесторов

- Российские ETF на западные рынки

- Как вернуть деньги, если что-то пойдёт не так

- Что надо запомнить о ETF

ETF фонд

ETF фонд — относительно молодой инструмент на рынке инвестиций. В простом объяснении ETF фонд — это индексный фонд, паи которого обращаются на бирже как отдельные ценные бумаги. В его состав входят те же инструменты, из которых состоит повторяемый индекс. В результате инвесторы покупают и продают не отдельные акции и облигации, а сразу долю в готовом портфеле ценных бумаг, с хорошим уровнем диверсификации.

Индексные фонды имеют как сходства, так и различия с обыкновенными паевыми инвестиционными фондами. Для инвесторов они проще и понятнее, и инвестиции в них связаны с меньшими издержками.

Название ETF происходит от английского Exchange Traded Fund, то есть фонд, торгуемый на бирже.

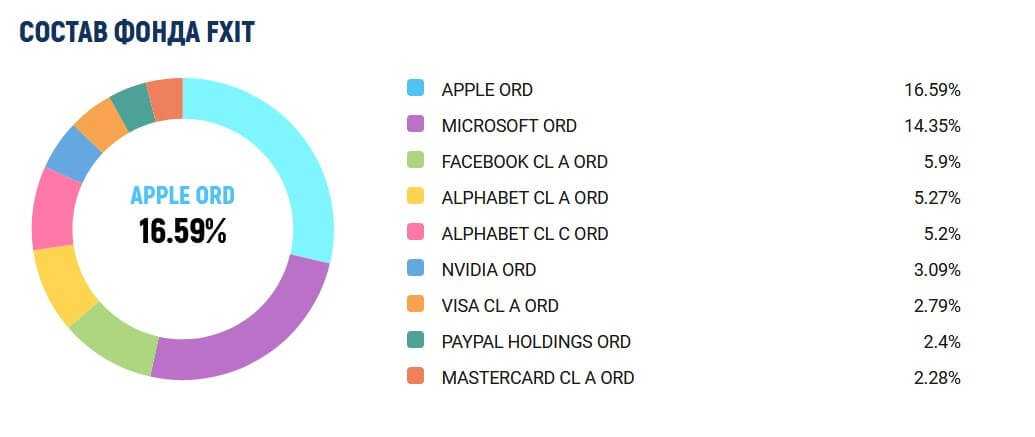

Фонд всегда повторяет какой-то индекс. Например, индекс S&P 500 отражает стоимость акций 500 крупных компаний США, а индекс FXIT — стоимость акций американских IT-компаний.

Под ETF чаще всего понимают фонды, которые торгуются в США. Их около 2000, и среди них представлены самые популярные в мире. Рассмотрим некоторые из них.

- SPDR S&P 500 (SPY). Крупнейший ETF не только на рынке США, но и в мире. Индекс состоит из самых крупных американских компаний разных отраслей, таких как J. P. Morgan Chase, Amazon, Facebook, Apple.

- SPDR Gold (GLD). Самый крупный в мире ETF на золото. В качестве индекс-ориентира используется London Fix Gold PM PR USD.

- iShares MSCI-Emerging Markets (EEM). Индексный фонд, куда входят акции развивающихся рынков.

- iShares Core US Aggregate Bond ETF (AGG). Крупнейший фонд, инвестирующий в облигации США. Индекс включает в себя государственные и корпоративные облигации.

- PowerShares QQQ (QQQQ) — индексный фонд, который следует за индексом Nasdaq. В него входят 100 крупнейших технологических компаний.

- Financial Select Sector SPDR (XLF). Фонд инвестирует в финансовые услуги. Следует за индексом The Financial Select Sector.

Подавляющее большинство ETF в России доступны только квалифицированным инвесторам. Есть некоторые ETF, которые торгуются на Московской бирже, поэтому они доступны любому человеку, открывшему брокерский счёт. Вышеприведённые ETF не обращаются на Московской бирже.

На Мосбирже есть российский аналог ETF — БПИФ, или биржевой паевой инвестиционный фонд, который регулируется российским законодательством. Разница между ETF и БПИФ только в стране происхождения. Покупая российские биржевые фонды, вы точно также сможете вкладываться в портфель компаний, как и в случае с ETF.

Например, фонд «ВТБ — Фонд Акций американских компаний» (VTBA ETF) повторяет индекс S&P 500, фонд «ВТБ — Фонд Акций развивающихся стран» (VTBE ETF) — индекс ISHARES CORE MSCI EM. А купив паи фонда «ВТБ — Фонд Золото. Биржевой» (VTBG ETF), вы инвестируете в золотые слитки.

Основной заработок инвестора — продать пай дороже, чем купил. Некоторые фонды платят дивиденды инвесторам, но это большая редкость. Чаще всего дивиденды фонд оставляет у себя и покупает дополнительно активы. Узнать, платит фонд дивиденды или реинвестирует, можно на его сайте.

В чем плюсы и минусы инвестирования в ETF

Плюсы инвестирования в ETF

У ETF есть плюсы:

- Низкий порог входа. Всего за 1000 ₽ можно купить пай, в который будут входить ценные бумаги нескольких десятков или сотен иностранных компаний.

- Удобно покупать и продавать. ETF можно в любой момент продать или купить на бирже.

- Прозрачность. Всегда можно посмотреть, из чего состоят фонды, так как они повторяют движение каких-либо индексов.

- Диверсификация. Через пай фонда вы инвестируете в разные отрасли экономики и покупаете ценные бумаги сотен компаний одновременно. Кроме того, ETF может отражать динамику золота, нефти или облигаций — это улучшает диверсификацию в случае добавления в портфель.

- Отсутствие издержек на ребалансировку портфеля. Если бы инвестор постоянно вносил корректировки, то пришлось платить комиссию за торговый оборот (что-то продать/купить), платить налог на прибыль по отдельным позициям (поскольку периодически происходила бы фиксация прибыли). Нужно было время, чтобы следить за пропорциями каждого актива.

- Высокая динамика доходности. Фондовый рынок в среднем растёт на 10%..15% из года в год. Секция корпоративных облигаций растёт в среднем по 8%..12%, что больше, чем доходность по портфелю из ОФЗ.

- Широкий выбор фондов. Есть секция акций и облигаций (российские и зарубежные), еврооблигаций, казначейские облигации США, товары (золото).

- При удержании актива более трех лет можно получить налоговый вычет на доход, то есть можно освободить прибыль от налога. Но для этого нужно не совершать никаких операций в течении 3 лет.

Кроме того, ценные бумаги можно завещать — передавать по наследству. Для этого ETF надо включить в завещание. Если в завещание собственник их не включил, то наследник принимает их как обычное наследство.

Минусы инвестирования в ETF

- Торговые расходы. Затраты на ETF не могут ограничиваться соотношением расходов. Поскольку ETF торгуются на бирже, с них могут взиматься комиссионные от онлайн-брокеров. Многие брокеры решили снизить комиссию ETF до нуля, но не все сделали это.

- Возможные проблемы с ликвидностью. Как и в случае с любой другой ценностью, когда придет время продавать, вы будете зависеть от текущих рыночных цен, но ETF, которые не торгуются так часто, будет сложнее сбывать.

- Риск закрытия ETF. Основная причина этого заключается в том, что фонд не привел достаточно активов для покрытия административных расходов. Самым большим неудобством закрытия ETF является то, что инвесторы должны продавать раньше, чем они могли предполагать, и, возможно, в убыток. Есть также раздражение от необходимости реинвестировать эти деньги и возможность неожиданного налогового бремени.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

Расчетную цену акции ETF-фонда можно узнать на сайте фонда и в других источниках, таких как сайты бирж или информационных агентств.

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

Как купить и продать ETF

Покупать и продавать паи ETF могут только совершеннолетние граждане и только через брокерский или индивидуальный инвестиционный счёт. Нельзя покупать паи людям, занимающим государственные должности, депутатам, руководителям в госкомпаниях.

Для открытия счёта нужно выбрать брокера и заключить с ним договор. Если у вас есть счёт в банке, то открыть брокерский счёт или ИИС можно в приложении Онлайн или в его веб-версии. Если счёта в банке нет, то брокерский счёт можно открыть через приложение «Инвестиции» или лично в офисе. Из документов понадобятся паспорт и СНИЛС или ИНН.

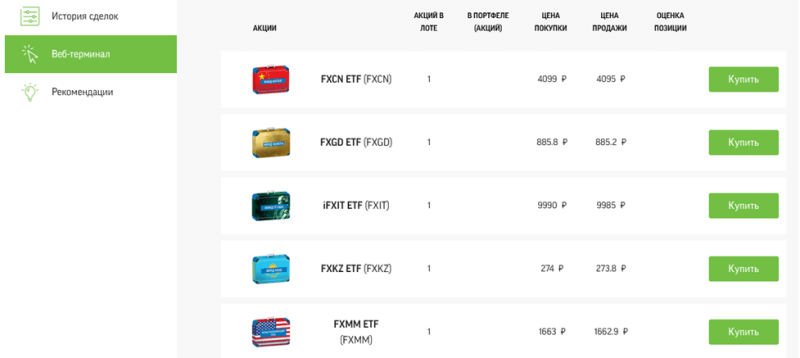

Как только пополните счёт, можно выбирать и покупать ETF.

Совершать сделки проще и удобней через мобильное приложение, но можно передавать поручение трейдеру на покупку/продажу паёв по телефону.

Таким образом, при покупке ETF можно выделить ряд этапов:

- Выбор торговой биржи. Доступно 3 варианта бирж: Московская, Санкт-Петербургская и зарубежная.

- Выбор счета. Торговать ETF можно на ИИС (это позволит уменьшить налогооблагаемую базу) и обычном брокерском счете.

- Анализ состава фонда. Важно внимательно изучить состав ETF, чтобы понимать, что в него входит. Это позволит выстроить горизонт инвестирования и определить для себя уровень риска.

- Процесс покупки/продажи. Для покупки фонда понадобится через приложение брокера или торговый терминал выбрать подходящий фонд и приобрести в нем долю.

- На этом все, остается только дождаться увеличения стоимости фонда и затем зафиксировать прибыль. Этого достаточно знать большинству инвесторов.

На практике в сделке купли-продажи участвуют:

- УК – создают фонд и управляют им.

- Маркетмейкеры — отвечают за ликвидность.

- Брокеры – «связывают» инвесторов с биржей.

- Инвесторы – приобретают и продают акции ЕТФ.

- Биржа – обеспечивает функционирование рынка ценных бумаг.

- Кастодиан или депозитарий — хранят активы ETF фонда, совместно с администратором контролирует действия управляющей компании. Кастодиан отвечает за потери фонда всем своим имуществом и не может смешивать активы фонда со своими.

Комиссии за сделки с ETF

За проведённые сделки инвесторам надо заплатить три комиссии: брокеру, депозитарию и бирже. Комиссия фонда заложена в стоимость пая, её инвестор не видит и отдельно не платит.

Комиссия брокера взимается в соответствии с тарифным планом обслуживания. У каждого брокера своя линейка тарифных планов. Открывая брокерский счёт, инвестор выбирает свой. Часто в тарифе брокера указан процент депозитарию и бирже. Например, в ВТБ Капитал Инвестиции комиссия депозитарию, если была хотя бы одна сделка с ценными бумагами, составляет 150 ₽ в месяц, а комиссия бирже — 0,01 % от суммы.

Налоги

Доход с паёв ETF облагается НДФЛ — 13 % для резидентов и 30 % для нерезидентов. Если сумма общего дохода за год превысила 5 млн ₽, то с суммы превышения надо заплатить 15 %. Самому рассчитывать налог не нужно — его удерживает брокер. При выводе денег с брокерского счёта вы получите сумму уже за вычетом налога.

Можно не платить НДФЛ с определённого размера дохода с бумаг, которые были куплены после 1 января 2014 года, если вы владеете ими более трёх лет. Умножьте срок владения паями на 3 млн ₽ — это и будет необлагаемая налогом сумма.

Какие ETF доступны для российских инвесторов

На сегодняшний день российским инвесторам доступны ETF фонды как отечественного, так и зарубежного рынка, причем и те, и другие представлены на Московской бирже. В нашей стране ETF носят свое собственное название — БПИФ, биржевые паевые инвестиционные фонды. Хотя это и разные вещи с традиционными пифами, тем не менее, такова оказалась особенность российского законодательства.

На рынке предлагаются БПИФы российских корпоративных облигаций, номинированных в рублях, а также в иностранной валюте, фонды, привязанные к индексу Московской биржи. Помимо отечественных рынков, есть БПИФы, основанные на иностранных индексах, например, на показателе американского корпоративного долга, акциях ведущих компаний Европы и Америки. Есть фонды еврооблигаций, в том числе развивающихся стран. Всего по состоянию на начало 2021 года на Московской бирже — 56 фондов.

Среди управляющих компаний, запустивших свои БПИФ, наиболее активные участники — это:

- ВТБ,

- Альфа Капитал,

- FinEx Funds,

- Plc,

- Cбербанк Управление Активами,

- УК Тинькофф Капитал,

- УК Райффайзен Капитал, и так далее.

Российские ETF на западные рынки

Что касается российских продуктов, основанных на западных рынках, то даже крупнейшие организации, такие как ВТБ, не формируют свой портфель сами. Чаще всего они используют в своей основе готовый иностранный продукт. Например, ETF iShare S&P 500, из которого состоит портфель БПИФ «ВТБ-Акции американских компаний»,

При этом бизнес модель оказывается предельно простой. За управление активами в iShare американской стороной взимается плата в размере 0.03% в год. ВТБ берет со своих клиентов за свой продукт под своих клиентов 0.81%, а Тинькофф Инвестиции — 0.79%.

Как вернуть деньги, если что-то пойдёт не так

Паи ETF не застрахованы агентством по страхованию вкладов. Это не значит, что деньги растворятся в никуда. Это значит, что здесь другой механизм возврата денег. Вот какие случаи могут быть.

- ETF-провайдер решил закрыть фонд. Если фонд перестал приносить хороший доход, то управляющая компания может его закрыть. Перед закрытием она вышлет всем письмо и предупредит об этом. Инвесторы смогут продать паи маркетмейкеру или другим инвесторам.

- ETF-провайдер перестал работать. В этом случае фонд закроют и выплатят компенсацию инвесторам или все активы перейдут другому провайдеру и он продолжит управлять инвестпортфелем.

- Отозвали лицензию у брокера. У брокера может быть брокерская и депозитарная лицензия. Банк России может аннулировать их обе. В этом случае компания должна погасить все обязательства перед инвесторами в течение года.

Если брокера лишили брокерской лицензии, то инвестору нужно открыть брокерский счёт у нового брокера и перевести на него свои активы. Служба поддержки выбранного брокера поможет это сделать.

Что надо запомнить о ETF

- Это инвестиции в иностранные активы. ETF — это иностранный биржевой фонд. За небольшую сумму, порядка 1000 ₽, можно купить пай, куда входят ценные бумаги нескольких десятков или сотен компаний разных стран. Также через ETF можно вложить деньги в золото и другие драгметаллы, нефть, недвижимость, финансовые услуги, здравоохранение и биотехнологии.

- Легко продать и купить. Паи ETF торгуются на бирже между инвесторами. Не нужно заполнять никаких заявок, достаточно нажать на кнопку в мобильном приложении.

- Надо платить налоги. Если при продаже паёв вы получили доход, нужно заплатить НДФЛ. Если купили паи через ИИС или после 1 января 2014 года и владели ими больше трёх лет — есть льгота: можно не платить НДФЛ с определённого размера дохода.

Внимание! Информация, представленная в статье, не является призывом или рекомендацией к действию. Принимая решение совершать торговые операции на финансовых рынках, вы в полной мере осознаёте и принимаете на себя все риски.

Источники: https://invest-space.ru/instruments/etf; https://bankiros.ru/wiki/term/cto-takoe-etf-fond; https://school.vtb.ru/materials/articles/chto-takoe-etf-i-kak-na-nikh-zarabotat/; https://vsdelke.ru/investicii/etf-fondy.html